คำถามที่พบบ่อย (FAQs)

ภายใน 7 วันของเดือนถัดไป โดยให้ยึดวันที่ตามปฏิทินภาษีอากรของกรมสรรพากร

ปรับเงินเพิ่มจากภาษีที่ต้องเสียในอัตราร้อยละ 1.5

การจัดการภาษีในธุรกิจเป็นสิ่งที่ค่อนข้างยุ่งยากและวุ่นวาย สำหรับผู้ประกอบการที่เพิ่งเริ่มต้น ยังมีประสบการณ์ด้านภาษีไม่มาก ไม่ว่าจะเป็นการยื่น ภงด 53 หรือ ภงด 3 ซึ่งอาจเป็นปัจจัยที่นำไปสู่ปัญหาที่ใหญ่กว่าได้ ซึ่งจุดที่มักเป็นปัญหาคือการยื่นเอกสารที่มักมีขั้นตอน การเก็บเอกสาร และการคำนวณต่าง ๆ ที่อาจดูเป็นเรื่องที่ยากเกินบรรยาย แต่ในความเป็นจริงแล้วสิ่งเหล่านี้ง่ายกว่าที่คิด และในบทความนี้เราจะมาโฟกัสกันในเรื่องของ ภงด 53 กันว่าคืออะไร ยื่นเมื่อไร มีความแตกต่างจาก ภงด 3 อย่างไร และมีวิธีลดโอกาสเกิดข้อผิดพลาดได้อย่างบ้าง

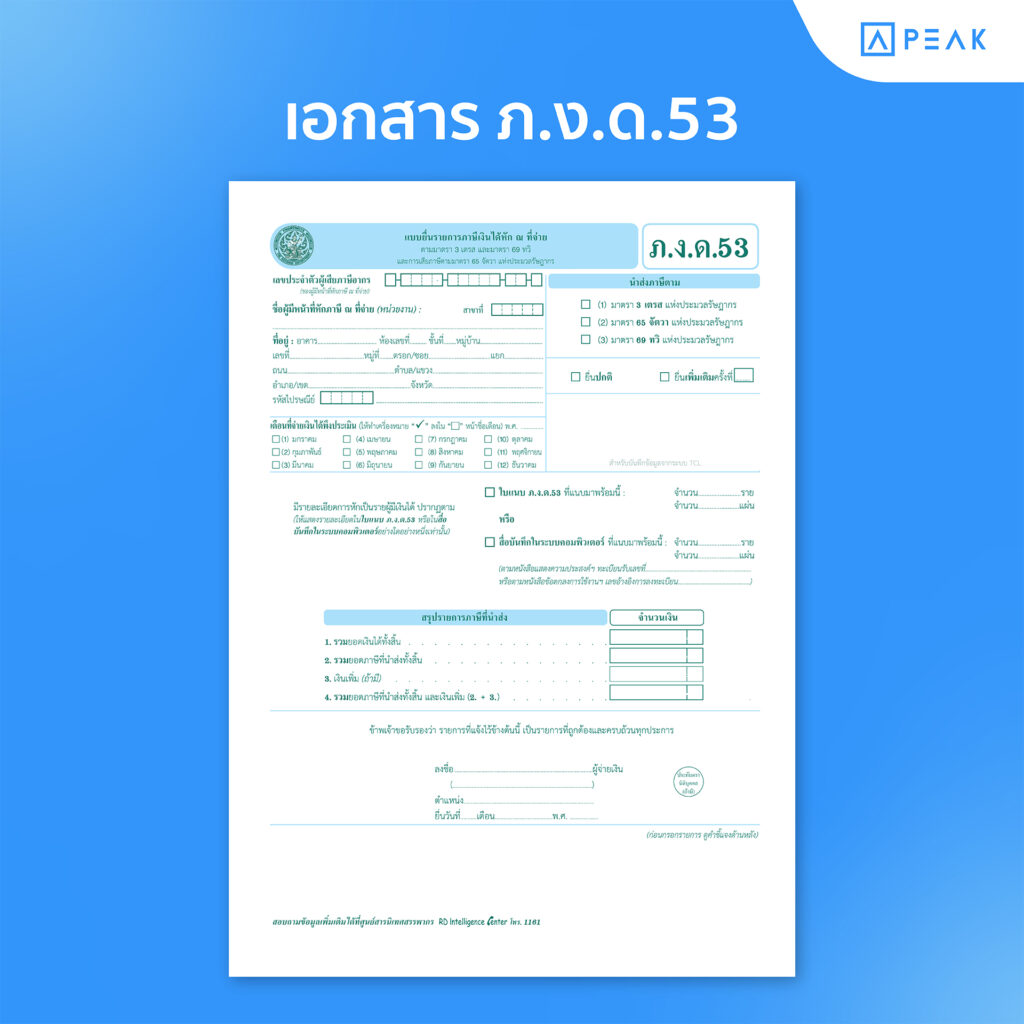

ภงด 53 คือ เอกสารแบบยื่นทางภาษี ที่เกี่ยวข้องกับการหัก ณ ที่จ่ายของกิจการที่จดทะเบียนเป็นนิติบุคคลแล้ว และได้มีการทำธุรกรรมกับกิจการที่เป็นนิติบุคคลเช่นเดียวกัน ซึ่งมีการหัก ณ ที่จ่ายเกิดขึ้น ซึ่งภงด 53 ก็จะเป็นแบบที่ยื่นคู่กับการนำส่งภาษีที่หักไว้จากธุรกรรมที่เกิดขึ้นตามเงื่อนไขข้างต้นนั่นเอง

ผู้ที่ต้องออกและทำการยื่นแบบ ภงด 53 คือกิจการจดทะเบียนนิติบุคคลที่เป็นผู้จ่ายเงินและได้มีการหัก ณ ที่จ่าย จากการซื้อขายสินค้าหรือบริการกับกิจการที่เป็นนิติบุคคลเช่นเดียวกัน

การยื่น ภงด 53 จะมีกำหนดการยื่นแบบและส่งภาษีภายใน 7 วันนับจากสิ้นเดือนของเดือนที่มีการหัก ณ ที่จ่าย ทั้งนี้ถ้าวันที่ 7 ของเดือนนั้น ๆ ตรงกับวันหยุดทางกรมสรรพากรจะเลื่อนออกไป สามารถอ้างอิงได้จากปฏิทินภาษีอากรของกรมสรรพากร อย่างไรก็ตามหากในเดือนนั้นไม่ได้มีการหัก ณ ที่จ่ายกับกิจการที่เป็นนิติบุคคลเกิดขึ้น ก็ไม่จำเป็นต้องยื่นเอกสารหรือส่งภาษีแต่อย่างใด

ยกตัวอย่าง วันที่ของการยื่น

บริษัท เอ ในเดือนสิงหาคมมีการว่าจ้างบริษัทผู้รับเหมาเข้ามาซ่อมพื้นที่ภายในออฟฟิศ และมีการหัก ณ ที่จ่ายเกิดขึ้น แต่เนื่องจากวันที่ 7 ของเดือนกันยายนเป็นวันหยุด หากอ้างอิงจากตารางปฏิทินภาษีอากร บริษัท เอ จะต้องยื่นเอกสารภายในวันที่ 8 กันยายน นั่นเอง

เพื่อไม่ให้ผิดพลาดในเรื่องของวันที่ในการยื่น แนะนำให้ผู้ประกอบการ หรือผู้ที่มีส่วนรับผิดชอบด้านบัญชีของกิจการเรา ตรวจสอบเรื่องวันที่ยื่นตามปฏิทินเป็นประจำ

อัตราภาษีหัก ณ ที่จ่ายของ ภงด 53 จะขึ้นอยู่กับประเภทของเงินได้ เช่น หากเป็นค่าเช่าบ้าน อาคาร จะมีอัตราภาษีหัก ณ ที่จ่ายอยู่ที่ 5% หรือถ้าเป็นค่าจ้างทำของ ค่าบริการจะอยู่ที่ 3% สามารถศึกษารายละเอียดของเงินได้แต่ละประเภท และอัตราที่ต้องหักภาษีได้ที่เว็บไซต์ของกรมสรรพากร ในหัวข้อที่ 4.2 อัตราภาษีกรณีผู้รับเป็นผู้มีหน้าที่เสียภาษีเงินได้นิติบุคคล

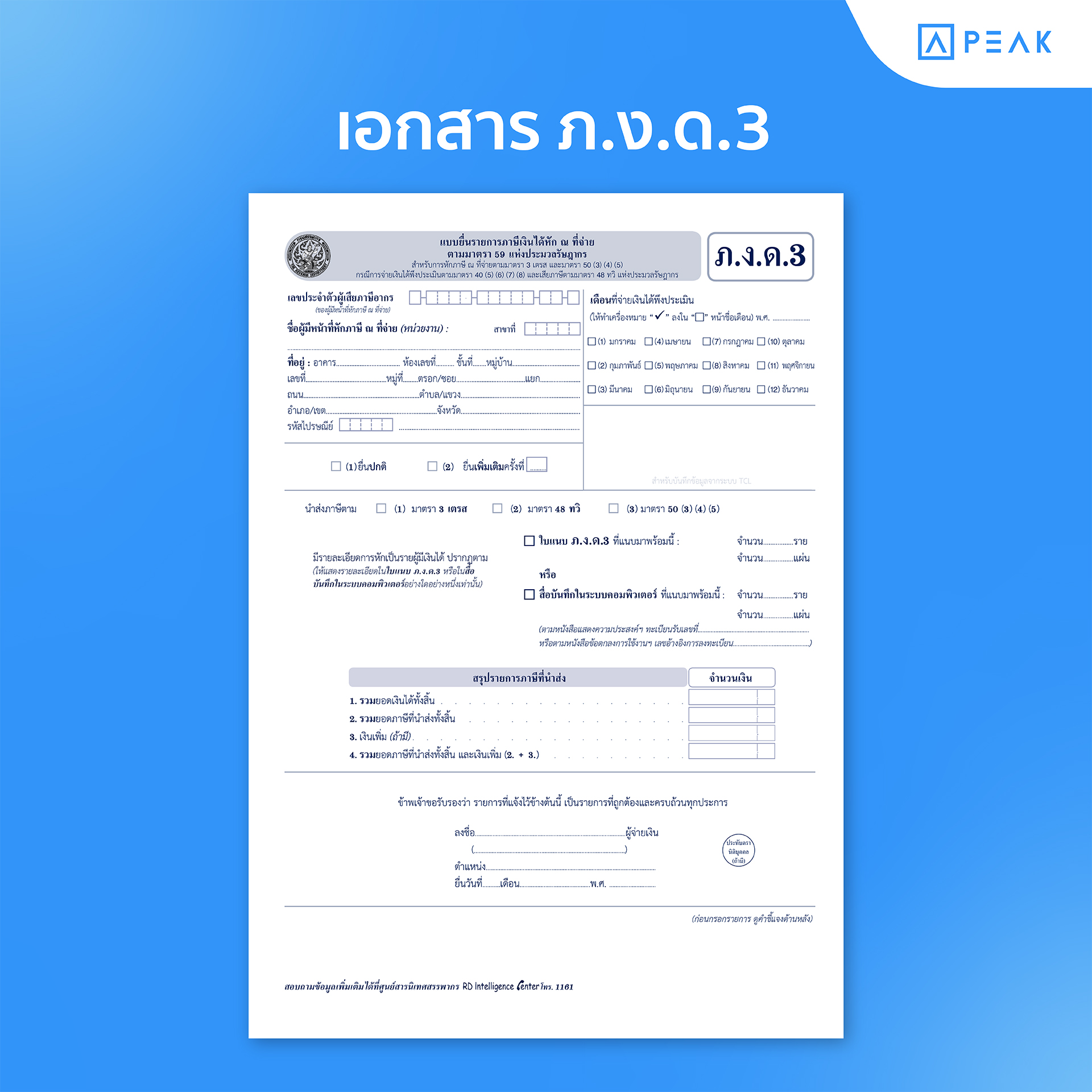

ภงด 3 คือ เอกสารแบบยื่นที่เกี่ยวกับการหัก ณ ที่จ่าย เช่นเดียวกัน โดยจะเป็นกรณีที่ กิจการนิติบุคคลมีการหัก ณ ที่จ่ายจากรายการธุรกรรมที่มีผู้รับเงินเป็น บุคคลธรรมดา ในกรณีนี้ก็สามารถยื่นแบบ ภงด 3 ให้ทางกรมสรรพากร โดยวันที่ยื่นและผู้ที่ต้องออกเอกสารจะเหมือนกับเอกสาร ภงด 53 ที่เรารู้จักกันก่อนหน้านี้ เพราะฉะนั้นแนะนำให้ผู้ประกอบการตรวจสอบให้ดี และจำแนกประเภทเอกสารหัก ณ ที่จ่ายให้เรียบร้อยว่าหักจากผู้รับเงินที่เป็นนิติบุคคล หรือบุคคลธรรมดา เพื่อให้สามารถแนบ และยื่นภาษีได้อย่างถูกต้อง

หากพูดถึงความแตกต่าง นอกจากเรื่องของเงื่อนไข ในการยื่นแบบ ที่หากเป็น ภงด 3 จะยื่นในกรณีที่ผู้รับเงินเป็นบุคคลธรรมดา และภงด 53 ในกรณีที่ผู้รับเงินเป็นนิติบุคคล รายละเอียดภายในอย่างมาตราที่ใช้ก็มีความแตกต่างกันดังนี้

นอกจากเรื่องของมาตราและอัตราภาษีหัก ณ ที่จ่ายที่แตกต่างกันตามแต่ละมาตราแล้ว ก็จะเป็นเงื่อนไขการหัก ณ ที่จ่าย ที่หากเป็น ภงด 3 จะเป็นแบบสำหรับยื่นหัก ณ ที่จ่ายที่ผู้รับเป็นบุคคลธรรมดา และภงด 53 คือแบบสำหรับยื่นกรณีหัก ณ ที่จ่ายเป็นนิติบุคคลนั่นเอง

หากผู้ประกอบการไม่ได้ทำการยื่นเอกสาร ภงด 3 และ ภงด 53 ภายในระยะเวลา 7 วันของเดือนถัดไปตามที่กรมสรรพากรกำหนด มีบทลงโทษทั้งจำคุกและปรับ หากยื่นไม่ตรงวันที่กำหนดมีโทษปรับเงินเพิ่มจากภาษีที่ต้องยื่นอีก 1.5% ในเดือนนั้น ๆ รวมไปถึงเศษเดือน ทั้งนี้หากผู้ประกอบการจงใจเลี่ยงภาษีมีโทษจำคุก 6 เดือน ปรับไม่เกิน 5,000 บาท หรือทั้งจำทั้งปรับ ตามมาตรา 37 ทวิ แห่งประมวลรัษฎากร

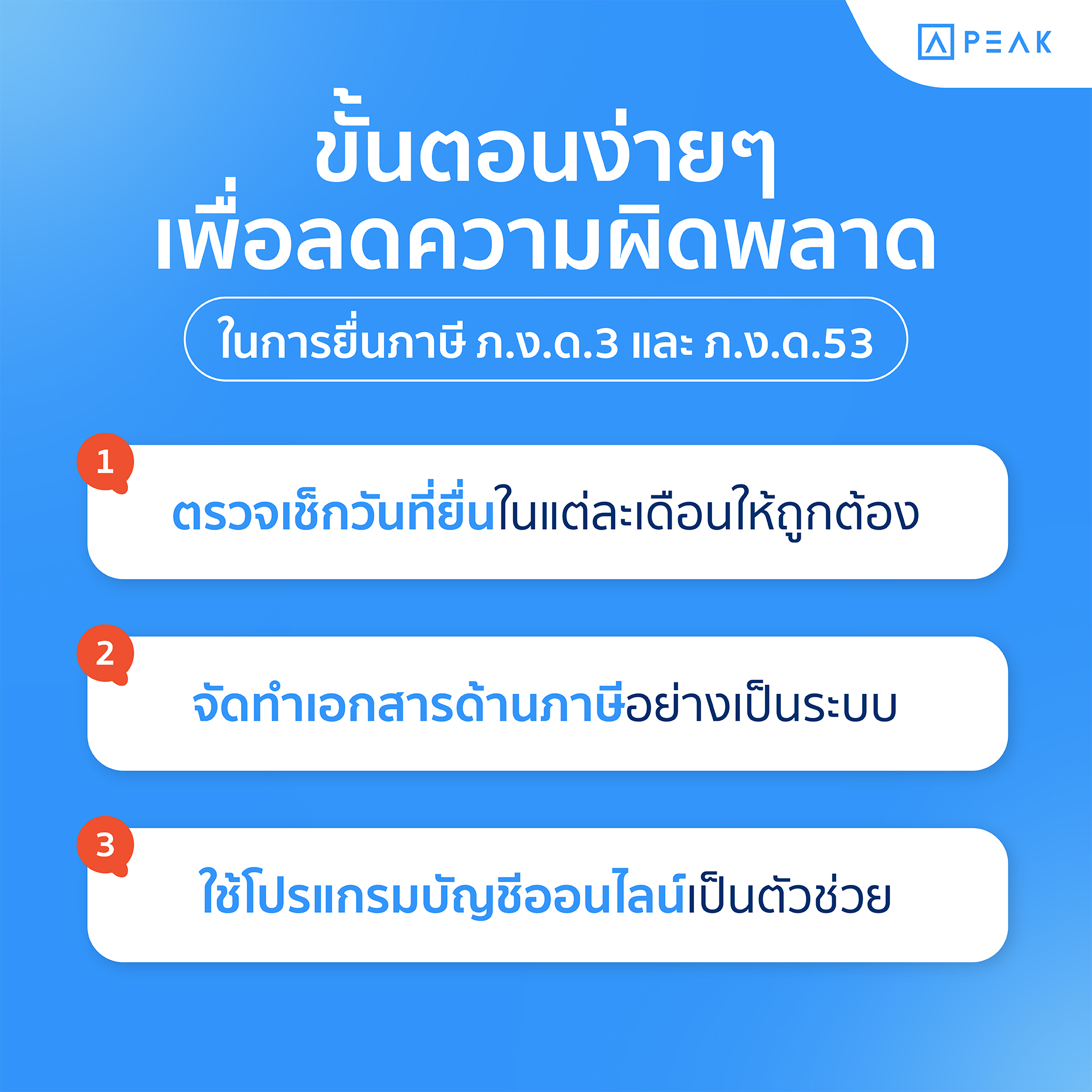

ขั้นตอนการยื่นภาษีในมุมของผู้ประกอบการก็มีความสำคัญไม่ต่างจากการยื่นภาษีเงินได้บุคคลธรรมดา แถมยังมีรายละเอียดขั้นตอนที่เยอะยิ่งกว่า และเพื่อให้ผู้ประกอบการเตรียมตัวให้ดี ไม่พลาดการยื่นภาษีจนอาจนำไปสู่ปัญหาอื่นที่ใหญ่กว่าตามมา ในส่วนนี้เราจึงนำ 3 ขั้นตอนที่จะช่วยลดโอกาสเกิดข้อผิดพลาดในการยื่น ภงด 3 และ ภงด 53 มาแนะนำให้ทุกท่านดูกัน

หากยื่นแบบ ภงด 53 หรือ ภงด 3 ไม่ตรงตามวันที่ตามปฏิทินภาษีอากร จะมีบทลงโทษด้วยการปรับเงินเพิ่มเติม ซึ่งจะกลายเป็นค่าใช้จ่ายที่ไม่จำเป็น ดังนั้นเพื่อลดปัญหาที่อาจเกิดจากการสับสนวันที่ในการยื่นจนเตรียมเอกสารสำหรับการยื่นแบบไม่ทัน เราแนะนำให้ตรวจเช็กวันที่ต้องยื่นเป็นประจำทุกเดือน และตั้งเตือนไว้ล่วงหน้าเพื่อให้ผู้ที่เกี่ยวข้องสามารถเตรียมตัวจัดการเอกสารต่าง ๆ ได้ทันท่วงที

ไม่เพียงแค่เอกสารภงด 53 หรือ ภงด 3 เท่านั้น แต่การทำงานบัญชีทั้งหมด หากผู้ประกอบการสามารถวางระบบหลังบ้านให้เป็นระเบียบเรียบร้อย มีการกำหนดตำแหน่งหน้าที่ความรับผิดชอบของพนักงานอย่างชัดเจน ไปจนถึงการเลือกใช้เครื่องมือต่าง ๆ ที่จะทำให้การจัดการบัญชีและภาษีเป็นไปได้อย่างราบรื่นมากยิ่งขึ้น ก็จะช่วยให้สามารถจัดการเอกสารได้รวดเร็ว เตรียมตัวได้ทันเวลาตามกำหนด แถมยังมีเวลาตรวจสอบ ลดโอกาสเกิดข้อผิดพลาดจากความเร่งรีบ

สุดท้ายคือการปรับใช้โปรแกรมบัญชีออนไลน์ ที่จะเข้ามาเป็นตัวช่วยในการบริหารงานด้านบัญชี และการจัดการด้านภาษีในธุรกิจ เพราะเรื่องภาษีที่ผู้ประกอบการหลายท่านอาจมองว่าเป็นเรื่องยุ่งยาก ต้องจัดเตรียมเอกสารเยอะ และในบางธุรกิจที่ยังเก็บเอกสารเป็นแผ่นจริงอยู่ก็ต้องคอยจัดเก็บคุ้ยหากองเอกสารจนทำให้การทำงานยุ่งยากมากยิ่งขึ้น

การปรับใช้โปรแกรมบัญชีที่ปัจจุบันสามารถเก็บเอกสารแบบออนไลน์สามารถสร้างแบบ ภงด 3 และ ภงด 53 ได้ในไม่กี่คลิก หากผู้ประกอบการโดยเฉพาะธุรกิจ SME ที่อาจยังมีพนักงานไม่เยอะ การนำโปรแกรมบัญชีเข้ามาปรับใช้เป็นตัวช่วยก็จะทำให้สามารถทำงานได้ไหลลื่น ผู้ประกอบการมีเวลาในการโฟกัสกับการพัฒนาธุรกิจได้อย่างเต็มที่

โปรแกรมบัญชี PEAK เป็นโปรแกรมด้านบัญชีอย่างครบวงจร ที่สามารถบันทึกบัญชี ออกเอกสารที่เกี่ยวข้องกับ ภงด 3 และ ภงด 53 ได้ง่าย ๆ พร้อมฟีเจอร์ที่ออกแบบมาเพื่อตอบโจทย์การใช้งานด้านบัญชี ทั้งยังมี PEAK Tax โปรแกรมจัดการภาษี พร้อมรองรับการจัดการด้านภาษีอย่างเต็มรูปแบบ ปรับใช้ในธุรกิจได้ง่าย ๆ ด้วยคู่มือออนไลน์แบบครบถ้วน

ทดลองใช้งานโปรแกรมบัญชี PEAK ฟรี! 30 วัน มูลค่า 1,200 บาท

คลิก https://www.peakaccount.com (ไม่มีค่าใช้จ่าย)

PEAK Call Center : 1485

LINE : @peakaccount

สอบถามเพิ่มเติม คลิก https://m.me/peakengine

ภายใน 7 วันของเดือนถัดไป โดยให้ยึดวันที่ตามปฏิทินภาษีอากรของกรมสรรพากร

ปรับเงินเพิ่มจากภาษีที่ต้องเสียในอัตราร้อยละ 1.5