จัดการสินทรัพย์ออนไลน์ สะดวกช่วยผู้บริหารทำงานง่ายขึ้น

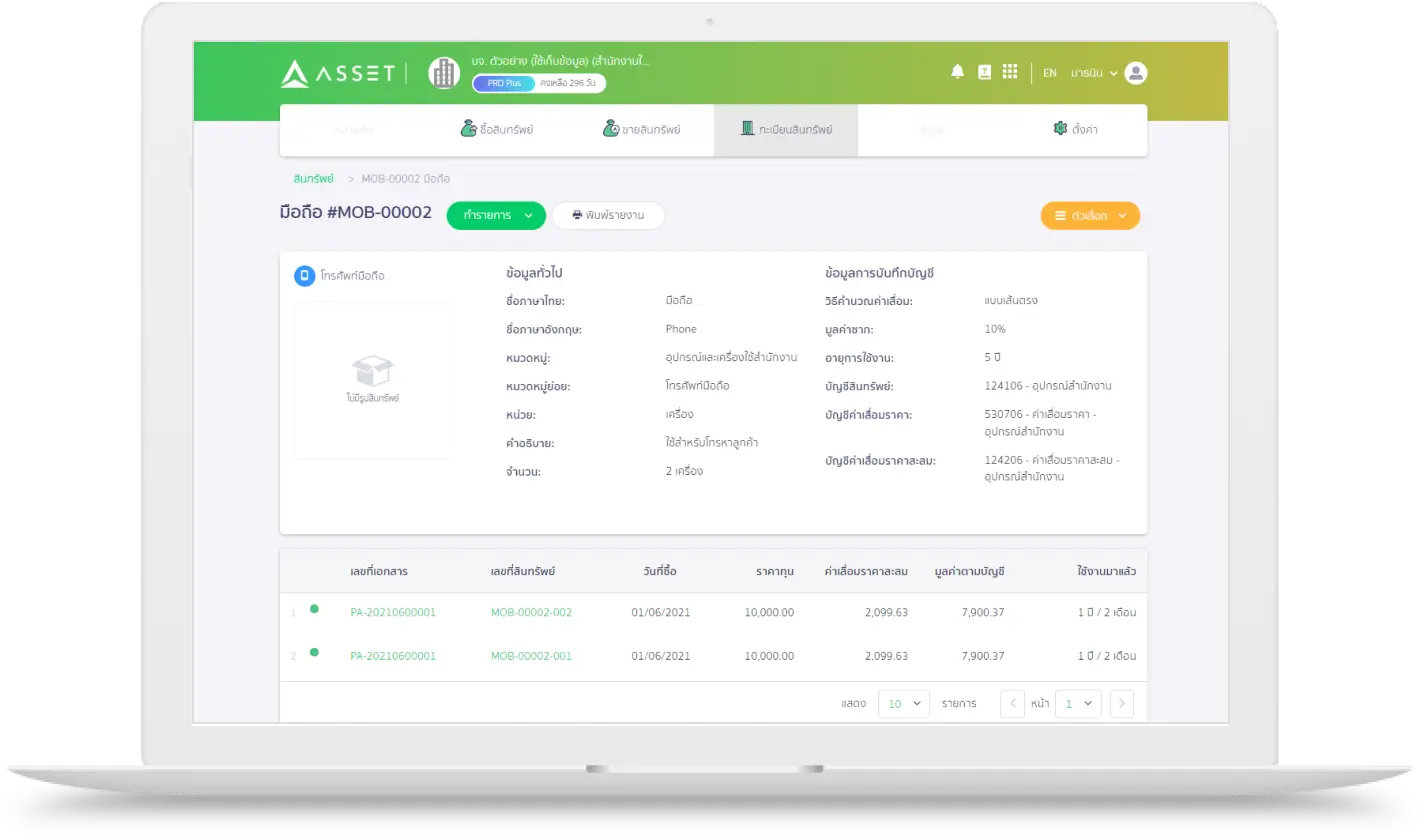

โปรแกรมบริหารจัดการสินทรัพย์ PEAK Asset เป็นเครื่องมือที่ช่วยใน การบริหารจัดการสินทรัพย์ภายในองค์กรได้อย่างมีประสิทธิภาพมากยิ่งขึ้น โดยสามารถเก็บข้อมูลของสินทรัพย์ไม่ว่าจะเป็นข้อมูลชื่อ รูปภาพ หมวดหมู่ อายุการใช้งาน ช่วยให้สามารถติดตาม ตรวจเช็ค ตรวจสอบสินทรัพย์ได้และระบบยังสามารถคำนวณค่าเสื่อมราคาพร้อมกับลงบัญชีให้อัตโนมัติ ช่วยลดระยะเวลาการทำงานบัญชีของพนักงานบัญชีลงเป็นอย่างมาก

30,000

บริษัท

วางใจใช้งาน PEAK

1,400

พันธมิตร

PEAK Family Partner

4

ล้านธุรกรรม/เดือน

ธุรกรรมบน PEAK ต่อเดือน

40,000

ล้าน บาท/เดือน

มูลค่ารายการค้าต่อเดือน

จุดเด่นและฟังก์ชันของ PEAK Asset

โปรแกรมบริหารจัดการสินทรัพย์ออนไลน์ที่ใช้งานง่ายที่สุด

คำนวณค่าเสื่อมราคา

คำนวณค่าเสื่อมราคาให้อัตโนมัติ

คำนวณกำไรขาดทุนจากการขายสินทรัพย์ให้อัตโนมัติ

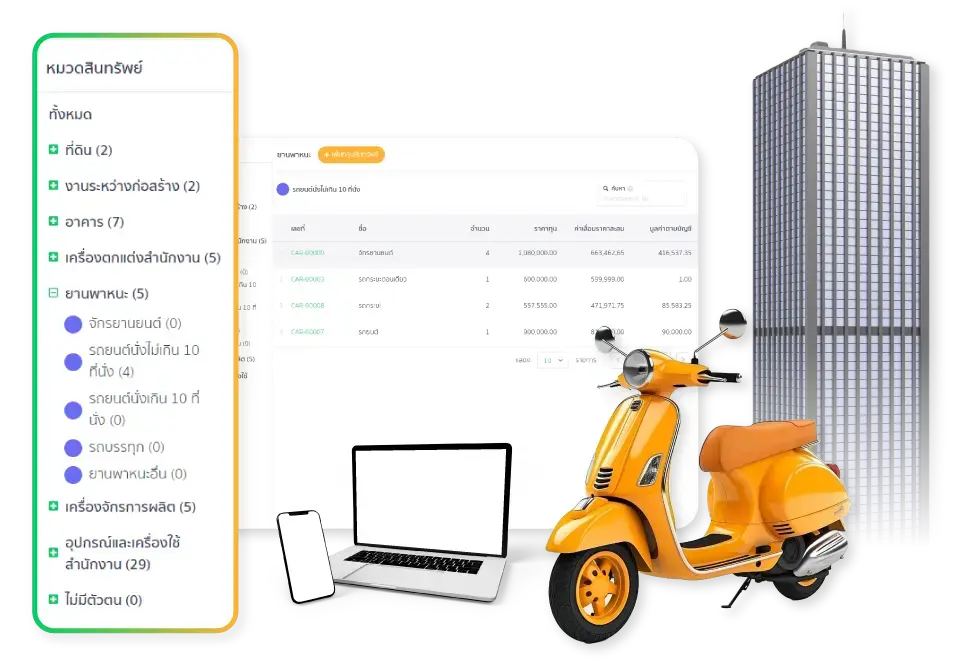

การบริหารจัดการสินทรัพย์

มีการจัดหมวดหมู่ให้สินทรัพย์

สามารถอัปโหลดรูปภาพทำให้ติดตามได้ง่าย

รายงานข้อมูลตามความต้องการ

มีรายงานมากกว่า 4 รูปแบบ สามารถเลือกได้ตามการใช้งาน

ระบุช่วงเวลาของรายงานได้ละเอียดที่สุดได้เป็นรายวัน

บันทึกบัญชีอัตโนมัติ

ลงบัญชีให้อัตโนมัติทุกขั้นตอนในการซื้อขายและใช้งานสินทรัพย์

ลดเวลาในการทำงาน การจัดการบัญชี และป้องกันข้อมูลตกหล่น

PEAK Asset เหมาะกับใคร?

ระบบบริหารจัดการสินทรัพย์ที่ตอบโจทย์ธุรกิจมากที่สุด

ผู้ประกอบการ SME ที่ต้องการเครื่องมือด้านการบริหารจัดการสินทรัพย์

แยกหมวดหมู่และติดตามสินทรัพย์ได้อย่างมีประสิทธิภาพช่วยให้การบริหารสินทรัพย์เป็นเรื่องง่าย

ตัวช่วยในการจัดการสินทรัพย์สำหรับผู้ดูแลสินทรัพย์และนักบัญชี

ระบบนั้นทำการคำนวณค่าเสื่อมราคา คำนวณกำไร – ขาดทุนจากการขายสินทรัพย์ พร้อมทั้งยังลงบัญชีเกี่ยวกับสินทรัพย์อัตโนมัติทุกรายการ

บริหารจัดการสินทรัพย์ได้ดีกว่าเดิมเมื่อเชื่อมต่อระบบ PEAK Asset เข้ากับ PEAK Account

บันทึกบัญชีที่เกี่ยวข้องกับสินทรัพย์ทุกอย่างโดยอัตโนมัติ ไม่ว่าจะเป็นการซื้อสินทรัพย์ การขายสินทรัพย์การคำนวณค่าเสื่อมราคา รวมไปถึงสามารถคำนวณกำไรขาดทุนจากการขายสินทรัพย์ได้อีกด้วย

บริหารธุรกิจ บัญชี การเงิน

และจัดการเงินเดือนได้ครบวงจร

เริ่มต้นเพียง 1,200 บาท/เดือน

คำถามที่พบบ่อยเกี่ยวกับโปรแกรมบริหารจัดการสินทรัพย์ PEAK Asset

โปรแกรมบริการจัดการสินทรัพย์ สามารถบันทึกขายสินทรัพย์ออกจากกิจการได้ ซึ่งสามารถเลือกสร้างเอกสารขายสินทรัพย์ได้ตามคู่มือนี้ได้เลย

การพิมพ์รายงานสินทรัพย์ในโปรแกรมบริการจัดการสินทรัพย์ (PEAK Asset) สามารถพิมพ์ได้ทั้ง 2 รูปแบบ

- แบบสินทรัพย์แบบกลุ่มเพื่อดูภาพรวมของสินทรัพย์ทั้งหมดในกิจการ วิธีการพิมพ์รายงานคลิกอ่านที่นี่

2. รายงานสินทรัพย์รายตัวเพื่อดูความเคลื่อนไหวรายการซื้อ ขาย ยกมาของสินทรัพย์แบบลงรายละเอียด วิธีการพิมพ์รายงานคลิกอ่านที่นี่

โปรแกรมบริการจัดการสินทรัพย์ (PEAK Asset) คำนวณค่าเสื่อมราคาด้วยวิธีเส้นตรง โดยจะคำนวณเมื่อบันทึกซื้อสินทรัพย์ หรือบันทึกสินทรัพย์ยกมา ซึ่งในกรณีที่บันทึกสินทรัพย์ยกมาจะสามารถกำหนดวันที่เริ่มให้ PEAK คิดค่าเสื่อมราคาได้

สูตรการคิดค่าเสื่อมราคาวิธีเส้นตรง

ค่าเสื่อมราคาต่อปี= (ราคาทุน-ราคาซาก)/ อายุการใช้งาน(จำนวนวัน)

ค่าเสื่อมราคาคืออะไร สำคัญกับกิจการอย่างไรคลิกอ่านเพิ่มที่นี่

โปรแกรมบริหารจัดการสินทรัพย์ (PEAK Asset) จะคำนวณค่าเสื่อมรายเดือนให้อัตโนมัติ และจะมีการสร้างสมุดบัญชีสำหรับการบันทึกค่าเสื่อมราคาให้ หากท่านมีการสร้างกลุ่มสินทรัพย์และเลือกให้ระบบคำนวณค่าเสื่อมราคา การคำนวณค่าเสื่อมราคาในโปรแกรมบริหารจัดการสินทรัพย์ (PEAK Asset) จะแบ่งเป็น 2 ประเภท

- เมื่อมีการบันทึกซื้อสินทรัพย์เข้ามาระบบจะเริ่มคิดค่าเสื่อมให้ตั้งแต่วันที่ซื้อสินทรัพย์เข้ามา วิธีการบันทึกซื้อสินทรัพย์คลิกอ่านที่นี่

- เมื่อมีการบันทึกสินทรัพย์ยกมา ซึ่งเป็นการนำข้อมูลจากโปรแกรมบัญชีเดิมก่อนจะย้ายมาใช้ PEAK ระบบจะสามารถให้เลือกได้ว่าจะให้โปรแกรมบริหารจัดการสินทรัพย์ (PEAK Asset) เริ่มคิดค่าเสื่อมเมื่อวันที่เท่าไหร่ วิธีการบันทึกสินทรัพย์ยกมาคลิกอ่านที่นี่

ซึ่งฟังก์ชันนี้เพื่อช่วยลดขั้นตอนในการทำงานของกิจการ