| โดยทั่วไปการคำนวณภาษีเงินได้บุคคลธรรมดา ใช้วิธีดังนี้วิธีที่ 1 = [เงินได้ทั้งปี หัก ค่าใช้จ่าย หัก ค่าลดหย่อน] คูณ อัตราภาษีขั้นบันได 0% – 35% = ภาษีที่ต้องชำระนอกจากนี้กรณีมีเงินได้ประเภท 40(2)-(8) ตั้งแต่ 1.2 แสนบาทขึ้นไป ให้คำนวณวิธีที่ 2 เปรียบเทียบ แล้วเสียภาษีจากวิธีที่คำนวณภาษีได้มากกว่า วิธีที่ 2 = เงินได้ทั้งปี (ยกเว้นเงินได้ 40(1)) คูณ 0.5% = ภาษีที่ต้องชำระ |

การคำนวณและชำระภาษีอย่างรอบคอบ ช่วยทำให้ไม่เกิดปัญหาในอนาคต ซึ่งผู้ที่มีภาระภาษีจำนวนมากไม่ต้องกังวลใจไป กรมสรรพากรเปิดโอกาสให้ผู้เสียภาษีสามารถผ่อนชำระภาษีได้ เพื่อลดภาระการเงินและสร้างความสะดวกในการบริหารรายจ่าย โดยเราจะขอพาไปดูสูตรคำนวณภาษีเงินได้บุคลธรรมดาที่ถูกต้อง และวิธีการผ่อนจ่ายภาษีงวดที่ 2 ว่าต้องทำอย่างไรบ้าง เพื่อให้ผู้เสียภาษีสามารถวางแผนได้อย่างรอบคอบกัน

วิธีการผ่อนจ่ายภาษีงวดที่ 2

ก่อนที่เราจะไปดูวิธีการคำนวณภาษีเงินกันนั้น เราขอพาไปดูวิธีการผ่อนจ่ายภาษีงวดที่ 2 เพื่อสร้างความอุ่นใจให้ผู้เสียภาษีกันก่อน โดยกรมสรรพากรเปิดโอกาสให้บุคคลธรรมดาสามารถผ่อนชำระได้ถ้ามีภาษีที่ต้องชำระตั้งแต่ 3,000 บาทขึ้นไป ทั้งภาษีครึ่งปีและภาษีสิ้นปีสามารถขอผ่อนชำระได้ 3 งวดเท่า ๆ กัน โดยไม่ต้องเสียเงินเพิ่มใด ๆ โดยใช้แบบบ.ช. 35 จำนวน 1 ชุด 3 แผ่น ข้อความเหมือนกัน

- งวดที่ 1 ชำระพร้อมยื่นแบบแสดงรายการภายในวันที่ 30 กันยายน หรือวันที่ 31 มีนาคม

- งวดที่ 2 ชำระภายใน 1 เดือนนับแต่วันที่ต้องชำระงวดที่ 1

- งวดที่ 3 ชำระภายใน 1 เดือนนับแต่วันที่ต้องชำระงวดที่ 2

ช่องทางการจ่ายภาษีจ่ายภาษีงวดที่ 2 ออนไลน์

การจ่ายภาษีงวดที่ 2 สามารถทำได้สะดวกผ่านช่องทางออนไลน์ โดยผู้เสียภาษีสามารถเลือกชำระได้ผ่านระบบต่าง ๆ ที่กรมสรรพากรจัดเตรียมไว้ ดังนี้

- เว็บไซต์กรมสรรพากร (www.rd.go.th) ชำระผ่านระบบ e-Filing และรองรับการชำระผ่านบัตรเครดิต/เดบิต หรือบัญชีธนาคาร

- Mobile Banking และ Internet Banking ผู้เสียภาษีสามารถเข้าไปที่เมนูชำระเงินภาษีในแอปพลิเคชันธนาคารที่รองรับ

- แอปพลิเคชันเป๋าตัง (Paotang) สามารถใช้จ่ายภาษีผ่านระบบ QR Payment

- เคาน์เตอร์ธนาคารที่มีบริการออนไลน์ ทำรายการออนไลน์แล้วนำรหัสไปยืนยันชำระเงินที่ธนาคาร

งวดที่ 1 ชำระผ่านสำนักงานสรรพากร งวดที่ 2 และ 3 ชำระผ่านอินเทอร์เน็ตได้ไหม

กรณีการผ่อนชำระภาษี หากงวดที่ 1 ชำระผ่านสำนักงานสรรพากรพื้นที่สาขา การจ่ายภาษีงวดที่ 2 และ 3 ต้องชำระที่สำนักงานสรรพากรพื้นที่สาขาเท่านั้น ไม่สามารถชำระผ่านช่องทางอิเล็กทรอนิกส์ได้

ลืมจ่ายภาษีงวดที่ 2 เป็นอะไรไหม

ถ้าภาษีงวดใดงวดหนึ่งมิได้ชำระภายในกำหนดเวลาดังกล่าว ผู้เสียภาษีหมดสิทธิ์ที่จะชำระภาษีเป็นรายงวด และต้องชำระคืนภาษีที่เหลือทั้งหมดพร้อมเงินเพิ่มในอัตราร้อยละ 1.5 ต่อเดือน หรือเศษของเดือนของเงินภาษีงวดที่เหลือ

บุคคลธรรมดา คือ ใคร?

พอนึกถึงคำว่า “บุคคลธรรมดา” เราคงนึกถึงสิ่งมีชีวิตที่มีสองแขนสองขาที่เรียกว่ามนุษย์แบบเราใช่ไหมครับ แต่รู้หรือไม่ว่าในทางภาษี ไม่ได้หมายถึงแค่บุคคลที่มีชีวิตเท่านั้น แสดงว่าอาจจะเป็นสิ่งที่ไม่มีชีวิตก็ได้เหรอ? ใช่เลยครับ กรมสรรพากรได้กำหนดให้นิยามของ “บุคคลธรรมดา” ครอบคลุมถึง 5 กลุ่ม ดังนี้

- บุคคลธรรมดา

- ห้างหุ้นส่วนสามัญหรือคณะบุคคลที่มิใช่นิติบุคคล

- ผู้ถึงแก่ความตายระหว่างปีภาษี

- กองมรดกที่ยังไม่ได้แบ่ง

- วิสาหกิจชุมชน ตามกฎหมายว่าด้วยการส่งเสริมวิสาหกิจชุมชน เฉพาะที่เป็นห้างหุ้นส่วนสามัญ หรือคณะบุคคลที่มิใช่นิติบุคคล

เงินได้อะไรบ้างที่ต้องเสียภาษี?

ภาษีเงินได้บุคคลธรรมดาเป็นภาษีที่จัดเก็บจากรายได้ที่บุคคลหามาได้ไม่ว่าจะด้วยวิธีไหนก็ตาม เพื่อที่จะนำรายได้นั้นไปเป็นฐานเพื่อเสียภาษี ในทางภาษีจะเรียก “รายได้” ว่า “เงินได้” หรือเรียกชื่อเต็มๆ คือ “เงินได้พึงประเมิน” ได้แก่

- เงิน

- ทรัพย์สินซึ่งอาจคิดคำนวณได้เป็นเงิน เช่น รถยนต์ ทองคำ บ้าน

- ประโยชน์ซึ่งอาจคิดคำนวณได้เป็นเงิน เช่น ค่าเช่าบ้านที่นายจ้างจ่ายให้หรือให้อยู่ฟรี

- เงินค่าภาษีอากรที่ผู้จ่ายเงินหรือผู้อื่นออกแทนให้

- เครดิตภาษีตามที่กฎหมายกำหนด

จะเห็นได้ว่าเงินได้เพื่อเสียภาษีไม่ได้จำกัดว่าต้องรับเป็นเงินเท่านั้น แต่ยังรวมถึงสิ่งของ หรือผลประโยชน์อื่นๆ เช่น นายจ้างได้เช่าบ้านให้เป็นที่พักอาศัยของพนักงาน ค่าเช่าบ้านจึงถือเป็นเงินได้ของพนักงาน ถือเป็นผลประโยชน์ที่พนักงานได้รับทั้งสิ้น ซึ่งต้องนำมาเสียภาษีด้วย หรือแม้แต่ของที่มีคนเอาให้เราฟรีๆ ก็ยังถือเป็นเงินได้ด้วยนะครับ

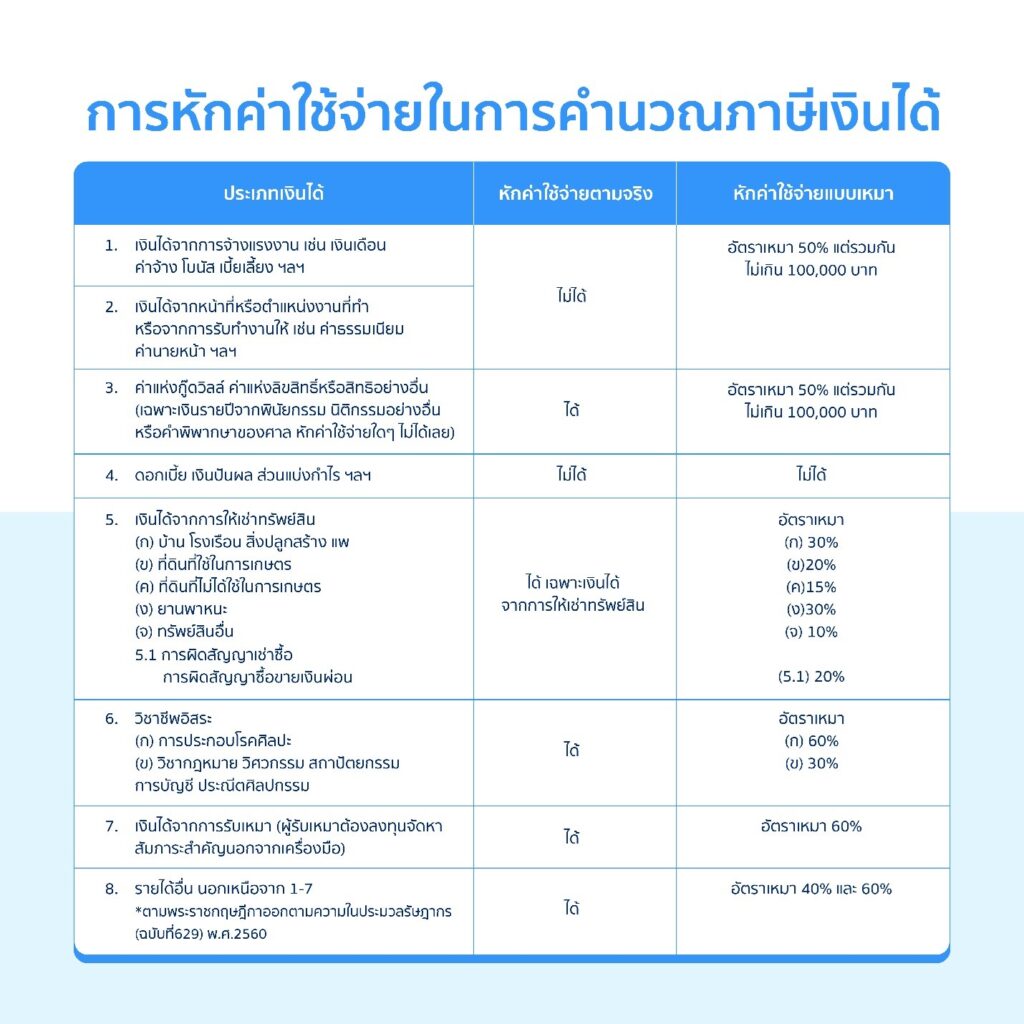

ก่อนคำนวณภาษี ต้องรู้จักเงินได้พึงประเมิน 8 ประเภทก่อน

เนื่องจากแต่ละคนประกอบอาชีพแตกต่างกัน มีความยากง่ายหรือมีต้นทุนที่มากน้อยไม่เท่ากัน เพื่อความเป็นธรรม ในกฎหมายภาษีจึงได้แบ่งลักษณะเงินได้ (พึงประเมิน) ออกเป็นกลุ่มๆ ตามความยากง่ายของงาน และจำนวนเงินที่จ่ายค่าใช้จ่ายหรือต้นทุนเพื่อกำหนดวิธีคำนวณภาษีให้เกิดความเป็นธรรมมากที่สุด เพราะงานที่ใช้ต้นทุนสูงก็ควรหักค่าใช้จ่ายได้เยอะ ถ้าต้นทุนน้อยก็ควรหักค่าใช้จ่ายได้น้อย

ตัวอย่างเช่น เงินได้ประเภทที่ 1 เงินเดือน กำหนดค่าใช้จ่ายให้หักเหมา 50% สูงสุดไม่เกิน 1 แสนบาท เพราะค่าใช้จ่ายในการทำงานของมนุษย์เงินเดือนไม่ได้สูงมากนัก หรือ เงินได้ประเภทที่ 7 ค่ารับเหมาก่อสร้างจะสามารถหักค่าใช้จ่ายได้สูงถึง 60% เพราะการรับเหมาต้องมีค่าแรงงานและซื้อค่าวัสดุก่อสร้างซึ่งมีมูลค่าที่สูง ถ้าอยากเข้าใจเงินได้ทั้ง 8 ประเภทมากขึ้น ผมขอแนะนำให้อ่านบทความ ต้องรู้ก่อนเสียภาษี เงินได้ 8 ประเภทมีอะไรบ้าง? เพิ่มเติมครับ

มาเริ่มคำนวณภาษีเงินได้บุคคลธรรมดากัน?

หลังที่เรารู้ว่าใครบ้างที่ต้องเสียภาษีเงินได้บุคคลธรรมดา อะไรบ้างที่ถือเป็นเงินได้และประเภทของเงินได้กันแล้ว ก็ถือเวลาที่เราต้องเข้าใจขั้นตอนถัดมา คือ การคำนวณภาษี เงินได้บุคคลธรรมดาครับ

สิ่งแรกที่เราต้องทำคือรวบรวมเงินได้ที่หามาได้ตลอดทั้งปีภาษีมารวมกันครับ (ยกเว้นเงินได้ที่ยกเว้นภาษีหรือที่ไม่ต้องเสียภาษี) และนำไปคำนวณภาษีเงินได้บุคคลธรรมดา ตาม 3 ขั้นตอน ดังนี้ครับ

ขั้นที่ 1 คำนวณหาจำนวนภาษีตาม วิธีที่ 1 ก่อน

การหักค่าใช้จ่าย

ค่าใช้จ่ายเป็นองค์ประกอบหนึ่งในการคำนวณภาษี ถือเป็นสิทธิประโยชน์ทางภาษีอย่างหนึ่งที่กฎหมายกำหนดไว้ สำหรับหักเป็นต้นทุนในการทำงาน โดยมีอัตราการหักค่าใช้จ่ายมากหรือน้อยตามแต่ละประเภทของเงินได้ และบางเงินได้ กรมสรรพากรได้เปิดโอกาสในการเลือกหักค่าใช้จ่ายตามที่จ่ายจริงหรือในอัตราเหมาได้ ดังนี้

การหักลดหย่อน

ค่าลดหย่อนเป็นอีกหนึ่งองค์ประกอบในการคำนวณภาษีที่กฎหมายกำหนดให้นำไปหักออกจากเงินได้ได้อีกหลังจากหักค่าใช้จ่ายแล้ว การหักลดหย่อนกรณีต่างๆ แตกต่างกันออกไป สรุปค่าลดหย่อนพื้นฐานได้ดังนี้

- ผู้มีเงินได้ 60,000 บาท

- คู่สมรส (คู่สมรสต้องไม่มีเงินได้และจดทะเบียนสมรสถูกกฎหมาย) 60,000 บาท

- บุตรชอบด้วยกฎหมายและบุตรบุญธรรม คนละ 30,000 บาท

- ค่าฝากครรภ์และค่าคลอดบุตร หักค่าลดหย่อนเท่าที่จ่ายจริง แต่ละคราวไม่เกิน 60,000 บาท

- ค่าอุปการะเลี้ยงดูบิดามารดาที่มีอายุ 60 ปีขึ้นไป คนละ 30,000 บาท (พ่อแม่ต้องมีรายได้ไม่เกิน3หมื่น/ปี) และสามารถหักลดหย่อนสำหรับบิดามารดาของคู่สมรสได้อีกคนละ 30,000 บาท

- ค่าอุปการะเลี้ยงดูคนพิการหรือคนทุพพลภาพ คนละ 60,000 บาท

- ค่าเบี้ยประกันชีวิต (กรมธรรม์อายุ 10 ปีขึ้นไป) ของผู้มีเงินได้หักค่าลดหย่อนและได้รับการยกเว้นภาษีเงินได้สำหรับเงินได้เท่าที่จ่ายจริงแต่ไม่เกิน 100,000 บาท

- ค่าเบี้ยประกันสุขภาพบิดามารดาของผู้มีเงินได้และคู่สมรส หักค่าลดหย่อนเท่าที่จ่ายจริง แต่ไม่เกิน 15,000 บาท (พ่อแม่ต้องมีรายได้ไม่เกิน3หมื่น/ปี)

- เงินสะสมที่จ่ายเข้ากองทุนสำรองเลี้ยงชีพ หักลดหย่อนได้ตามจำนวนที่ได้จ่ายไปจริงในปีภาษี แต่ไม่เกิน 10,000 บาท ส่วนที่เกิน 10,000 บาทแต่ไม่เกิน 490,000 บาท ซึ่งไม่เกินร้อยละ 15 ของค่าจ้างให้หักจากเงินได้

- เงินค่าซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ได้รับยกเว้นเท่าที่จ่ายเงินค่าซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพตามกฎหมายว่าด้วยหลักทรัพย์และตลาดหลักทรัพย์ ในอัตราไม่เกินร้อยละ 30 ของเงินได้พึงประเมินที่ได้รับซึ่งต้องเสียภาษีเงินได้ในปีภาษีนั้น

- ค่าเบี้ยประกันชีวิตแบบบำนาญ หักค่าลดหย่อนในอัตราร้อยละ 15 ของเงินได้ที่นำมาเสียภาษีเงินได้ในแต่ละปี แต่ไม่เกิน 200,000 บาทต่อปี

- ค่าซื้อหน่วยลงทุนในกองทุนรวมเพื่อการออม (SSF) หักค่าลดหย่อนเท่าที่จ่ายจริง แต่ไม่เกินร้อยละ 30 ของเงินได้พึงประเมินที่ได้รับซึ่งต้องเสียภาษีเงินได้ในปีนั้น แต่ไม่เกิน 200,000 บาท

- ดอกเบี้ยกู้ยืมที่จ่าย สำหรับการกู้ยืมเงินเพื่อซื้อ เช่าซื้อ หรือสร้างอาคารอยู่อาศัย โดยจำนองอาคารที่ซื้อหรือสร้างเป็นประกันการกู้ยืม หักค่าลดหย่อนตามจำนวนเท่าที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

- เงินสมทบประกันสังคม หักค่าลดหย่อนเท่าที่จ่ายจริงเงินได้พึงประเมินที่ได้รับซึ่งต้องเสียภาษีเงินได้ในปีนั้น แต่ไม่เกิน 200,000 บาท

- ค่าเบี้ยประกันสุขภาพ หักค่าลดหย่อนเท่าที่จ่ายจริง แต่ไม่เกิน 25,000 บาท แต่เมื่อรวมกับเบี้ยประกันชีวิตสำหรับกรมธรรม์ประกันชีวิตที่มีกำหนดตั้งแต่ 10 ปีขึ้นไป ต้องไม่เกิน 100,000 บาท ทั้งนี้

- เงินบริจาคสนับสนุนการศึกษา/กีฬา/พัฒนาสังคม หักลดหย่อนได้ 2 เท่าของที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อน เงินบริจาคผ่านระบบบริจาคอิเล็กทรอนิกส์ (e-Donation) หักลดหย่อนได้ 2 เท่าของที่จ่ายจริง แต่ไม่เกินร้อยละ10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อน เงินบริจาคทั่วไปหักลดหย่อนได้เท่าที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อนอื่น และเงินบริจาคแก่พรรคการเมือง หักลดหย่อนได้เท่าที่จ่ายจริง แต่ไม่เกิน 10,000 บาท

อัตราภาษีเงินได้บุคคลธรรมดา

อัตราภาษีที่ใช้คำนวณภาษีเงินได้บุคคลธรรมดา มีลักษณะเป็นอัตราก้าวหน้าหรือตามขั้นบันไดตั้งแต่อัตราภาษีต่ำสุด 0% จนถึงเพดานสูงสุดที่ 35% พูดให้เข้าใจง่ายๆ คือ ถ้ายิ่งมีฐานเงินได้สูง ระดับอัตราภาษีก็จะสูงขึ้นตาม และภาษีที่ต้องจ่ายก็จะมีจำนวนที่มากขึ้น ดังนี้

ขั้นที่ 2

ดูว่าเข้าเงื่อนไขที่ต้องคำนวณภาษีตาม วิธีที่ 2 หรือไม่ ถ้าเข้าเงื่อนไขให้คำนวณวิธีที่ 2 ถ้าไม่เข้าเงื่อนไข ข้ามไปที่ขั้นตอนที่ 3 ได้เลย

กรณีที่ต้องคำนวณภาษีตามวิธีที่ 2 ได้แก่ กรณีที่เงินได้ทุกประเภทในปี แต่ไม่รวมเงินได้ประเภทที่ 1 (เงินเดือน) มีจำนวนรวมกันตั้งแต่ 120,000 บาทขึ้นไป ให้คำนวณในอัตราร้อยละ 0.5 ดังนี้

| รายได้ทั้งหมด (ยกเว้นรายได้ประเภทที่1) คูณ 0.5% = ภาษีที่คำนวณได้ตามวิธีที่ 2 |

| 1,500,000 บาท คูณ 0.5% = 7,500 บาท (ภาษีที่คำนวณได้ตามวิธีที่ 2) |

ขั้นที่ 3 สรุปจำนวนภาษีที่ต้องเสีย

ให้คำนวณภาษีที่คำนวณได้ระหว่างวิธีที่ 1 และวิธีที่ 2 มาเปรียบเทียบกัน โดยต้องเสียภาษีจากภาษีที่คำนวณแล้วเสียสูงกว่า จากนั้นดูต่อว่าระหว่างปีมีภาษีที่ถูกหัก ณ ที่จ่าย ภาษีที่ชำระตอนครึ่งปี (ภ.ง.ด.94) ภาษีที่ได้ชำระล่วงหน้า หรือเครดิตภาษีเงินปันผล เพราะภาษีเหล่านี้เหมือนเราได้ชำระไปแล้วล่วงหน้า จึงต้องนำมาหักให้เหลือเพียงภาษีที่ต้องชำระเพิ่มเท่านั้น ในบางกรณีภาษีที่ชำระล่วงหน้าอาจสูงกว่าภาษีที่คำนวณได้ ผู้เสียภาษีสามารถทำเรื่องขอคืนภาษีส่วนเกินนั้นได้

สรุปก็คือ นาย ก จริงๆ ต้องมีภาษีที่ต้องเสียให้กรมสรรพากรรวม 212,500 บาท แต่เนื่องจากระหว่างปีมีการถูกหัก ณ ที่จ่ายภาษีไปบางส่วนแล้ว รวมถึงมีการชำระภาษีเงินได้นิติบุคคลครึ่งปี (ภ.ง.ด.94) ด้วย ทำให้เหลือภาษีที่ต้องชำระเพิ่มเติมอีกเพียง 57,500 บาทครับ

คำนวณภาษีเงินได้บุคคลธรรมดาแล้ว ต้องยื่นภาษีเมื่อไหร่ อย่างไร?

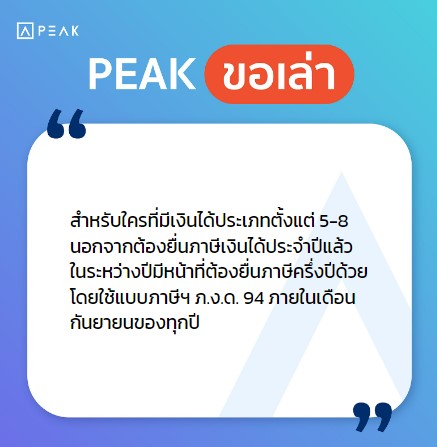

เมื่อคำนวณภาษีเงินได้บุคคลธรรมดาเสร็จแล้ว ผู้มีเงินได้มีหน้าที่ต้องยื่นแบบแสดงรายการภาษีและเงินภาษีให้กรมสรรพากรภายในเวลาที่กำหนด แต่แบบภาษีที่ใช้ต้องสอดคล้องกับประเภทเงินได้ที่มีในปีนั้น โดยมีแบบภาษีที่เกี่ยวข้อง 3 แบบ ดังนี้

1. ภ.ง.ด.91 : แบบแสดงรายการภาษีเงินได้ประจำปี สำหรับผู้มีเงินได้จากการจ้างแรงงานประเภทที่ 1 ประเภทเดียว ต้องยื่นภายในเดือนมีนาคมของปีถัดไป

2. ภ.ง.ด.90 : แบบแสดงรายการภาษีเงินได้ประจำปี สำหรับผู้มีเงินได้ประเภทที่ 5-8 ต้องยื่นภายในเดือนมีนาคมของปีถัดไป

3. ภ.ง.ด.94 : แบบแสดงรายการภาษีเงินได้ครึ่งปี สำหรับผู้มีเงินได้ประเภทที่ 5-8 ต้องยื่นภายในเดือนกันยายนของทุกปี

โดยต้องยื่นแบบแสดงรายการภาษีเงินได้พร้อมเงินภาษี ณ สำนักงานสรรพากรพื้นที่สาขา หรือกรณียื่นแบบผ่านอินเทอร์เน็ตจะขยายเวลาออกไปอีก 8 วัน

ผ่อนชำระภาษีเงินได้บุคคลธรรมดาได้หรือไม่?

เมื่อคำนวณแล้วมีภาษีที่ต้องเสีย กรมสรรพากรเปิดโอกาสให้บุคคลธรรมดาสามารถผ่อนชำระได้ถ้ามีภาษีที่ต้องชำระตั้งแต่ 3,000 บาทขึ้นไป ทั้งภาษีครึ่งปีและภาษีสิ้นปีสามารถขอผ่อนชำระได้ 3 งวดเท่าๆ กัน โดยไม่ต้องเสียเงินเพิ่มใดๆ ผู้เสียภาษีอาจติดต่อขอผ่อนชำระได้ที่สำนักงานสรรพากรพื้นที่สาขาโดยใช้แบบบ.ช. 35 จำนวน 1 ชุด 3 แผ่น ข้อความเหมือนกัน โดย

- งวดที่ 1 ชำระพร้อมยื่นแบบแสดงรายการภายในวันที่ 30 กันยายน หรือวันที่ 31 มีนาคม

- งวดที่ 2 ชำระภายใน 1 เดือนนับแต่วันที่ต้องชำระงวดที่ 1

- งวดที่ 3 ชำระภายใน 1 เดือนนับแต่วันที่ต้องชำระงวดที่ 2

ถ้าภาษีงวดใดงวดหนึ่งมิได้ชำระภายในกำหนดเวลาดังกล่าว ผู้เสียภาษีหมดสิทธิ์ที่จะชำระภาษีเป็นรายงวด และต้องชำระคืนภาษีที่เหลือทั้งหมดพร้อมเงินเพิ่มในอัตราร้อยละ 1.5 ต่อเดือน หรือเศษของเดือนของเงินภาษีงวดที่เหลือ

ถ้าไม่ยื่นแบบแสดงรายการ หรือไม่ชำระภาษีจะมีความผิดอะไรบ้าง

เมื่อเราไม่ยื่นภาษีภายในเวลาที่กำหนดเท่ากับว่าเราจะไม่ได้ยื่นทั้งแบบภาษีและเงินภาษีให้กรมสรรพากรทำให้เราจะมีโทษที่เกี่ยวข้อง 2 เรื่องหลักๆ ดังนี้

1. กรณีไม่ยื่นแบบแสดงรายการแบบแสดงรายการภาษีเงินได้บุคคลธรรมดาภายในกำหนดเวลา ต้องระวางโทษปรับทางอาญาไม่เกิน 2,000 บาท

2. กรณีไม่ชำระภาษีภายในกำหนดเวลา จะต้องเสียเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือน (เศษของเดือนให้นับเป็น 1 เดือน) ของเงินภาษีที่ต้องชำระนับแต่วันพ้นกำหนดเวลาการยื่นรายการจนถึงวันชำระภาษี

บทความนี้ชวนผู้อ่านทำความเข้าใจตั้งแต่บุคคลธรรมดาคือใคร เงินได้อะไรที่ต้องเสียภาษี เกณฑ์การหักค่าใช้จ่ายและสิทธิลดหย่อนมีอะไรบ้าง วิธีการคำนวณภาษีเงินได้บุคคลธรรมดา จนถึงการผ่อนชำระภาษีและค่าปรับต่างๆ ที่อาจเกิดขึ้น หวังว่าท่านผู้อ่านจะสามารถนำวิธีการคำนวณภาษีไปประยุกต์ใช้กับประเภทรายได้ของตนเองได้นะครับ

หลังจากอ่านบทความนี้แล้ว คุณต้องการที่ปรึกษาเพื่อวางแผนและจัดการภาษีเงินได้บุคคลธรรมดา ที่ PEAK เรามีพันธมิตรสำนักงานบัญชีมากกว่า 1,200 แห่งทั่วประเทศ พร้อมช่วยดูแลคุณ สนใจ คลิก