การยื่นภาษีรอบครึ่งปีสำหรับผู้ประกอบการนิติบุคคลจำเป็นต้องใช้แบบยื่น ภ.ง.ด.51 ซึ่งการยื่นภาษีครึ่งปีมีความสำคัญมากเพราะหากทำไม่ถูกต้อง หรือยื่นล่าช้าอาจมีโอกาสเสียค่าปรับในอัตราที่สูงพอสมควร ดังนั้นในบทความนี้เราจะมาแนะนำผู้ประกอบการทุกท่านเกี่ยวกับการยื่นภาษีครึ่งปีแรกกัน

ภ.ง.ด.51 คืออะไร?

ภ.ง.ด.51 คือแบบยื่นภาษีเงินได้รอบครึ่งปีสำหรับบริษัทหรือห้างหุ้นส่วนนิติบุคคล ซึ่งถ้าเป็นบริษัทนิติบุคคลโดยทั่วไปแล้วจะเป็นการชำระภาษี 50% ของรอบระยะบัญชี แต่ถ้าเป็นบริษัทที่จดทะเบียนในตลาดหลักทรัพย์ หรือบริษัทเงินทุน และอื่น ๆ จะเป็นการคำนวณภาษีจากกำไรสุทธิจริงในรอบ 6 เดือนแรกของระยะเวลาบัญชีให้ทางกรมสรรพากร

ซึ่งวิธีนี้เป็นรูปแบบการยื่นภาษีที่จะช่วยแบ่งเบาภาระภาษีของผู้ประกอบการด้วยการแบ่งจ่ายก่อน ไม่ต้องรวมจ่ายเป็นก้อนใหญ่ครั้งเดียวตอนสิ้นปี ทั้งนี้สำหรับผู้ที่ขายของออนไลน์หรือเป็นฟรีแลนซ์ แต่ไม่ได้จดทะเบียนเป็นนิติบุคคล ดำเนินธุรกิจในนามบุคคลธรรมดา ก็อาจต้องมีการยื่นภาษีครึ่งปีเช่นกัน โดยใช้ ภ.ง.ด.94 ที่จะมีรายละเอียดเงื่อนไขแตกต่างกันสามารถศึกษาเพิ่มเติมได้ที่นี่

ใครมีหน้าที่ยื่นภาษีครึ่งปี

ผู้ที่มีหน้าที่ยื่นแบบ ภ.ง.ด.51 คือผู้ประกอบการที่ดำเนินธุรกิจในนามบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีรายได้ รวมไปถึงกิจการร่วมค้า (Joint Venture) ที่นับว่าเป็นนิติบุคคลประเภทหนึ่ง

นอกจากนี้ต้องเป็นกิจการที่จัดตั้งขึ้นในประเทศไทย และมีรอบระยะบัญชีไม่น้อยกว่า 12 เดือน ทั้งนี้อาจมีบางบริษัทที่ได้รับการยกเว้น เช่น บริษัทเปิดใหม่ ที่ยังมีรอบบัญชีแรกไม่ถึง 12 เดือนจะไม่ต้องเสียภาษีครึ่งปีจึงยังไม่ต้องยื่น ส่วนในกรณีของผู้ที่เป็นบุคคลธรรมดาไม่จำเป็นต้องยื่นภ.ง.ด.51 เพราะ เป็นหน้าที่ของบริษัทหรือห้างหุ้นส่วนนิติบุคคลเท่านั้น

กำหนดการยื่นแบบ และวิธีการยื่น

การยื่นแบบภาษีรอบครึ่งปีของนิติบุคคลนั้นมีกำหนดการยื่นไว้อย่างชัดเจนให้บริษัทต้องยื่นภายใน 2 เดือนหลังจากครบกำหนดครึ่งรอบบัญชี ยกตัวอย่างเช่น ในกรณีที่บริษัท A มีรอบบัญชีวันที่ 1 มกราคม – 31 ธันวาคม

รอบบัญชีครึ่งแรกของบริษัท A คือ 1 มกราคม – 30 มิถุนายน ดังนั้นหากนับจากวันสุดท้ายของรอบบัญชี 6 เดือนแรกออกไปอีก 2 เดือน หมายความว่าบริษัท A ต้องยื่นแบบ ภ.ง.ด.51 ภายในวันที่ 31 สิงหาคมของปีนั้นนั่นเอง

โดยการยื่นสามารถยื่นได้สองวิธีด้วยกัน

- เดินทางไปยื่นด้วยตนเองที่กรมสรรพากรในพื้นที่ที่สถานประกอบการจัดตั้งอยู่

- ยื่นผ่านระบบออนไลน์บนเว็บไซต์ของกรมสรรพากร (e-Filling) ซึ่งการยื่นผ่านระบบออนไลน์จะได้รับการขยายเวลายื่นแบบและชำระภาษีไปอีก 8 วัน นอกจากนี้การยื่นภาษีผ่านระบบ หากลืมจ่ายภาษีภายในกำหนด ต้องทำการยื่นแบบกระดาษใหม่ที่กรมสรรพากรในพื้นที่สาขา และชำระค่าปรับตามกฎหมาย

เอกสารที่ต้องใช้ประกอบการยื่นแบบ

สำหรับการยื่น ภ.ง.ด.51 โดยทั่วไปไม่จำเป็นต้องยื่นเอกสารเพิ่มเติม แต่ในบางกรณีอาจต้องมีการยื่นเอกสารอื่น ๆ ประกอบเพื่อเป็นข้อมูลเพิ่มเติมในการคำนวณภาษี ซึ่งเอกสารที่อาจใช้ยื่นเพิ่มเติมได้มีทั้งหมด 4 ส่วนด้วยกันประกอบไปด้วย

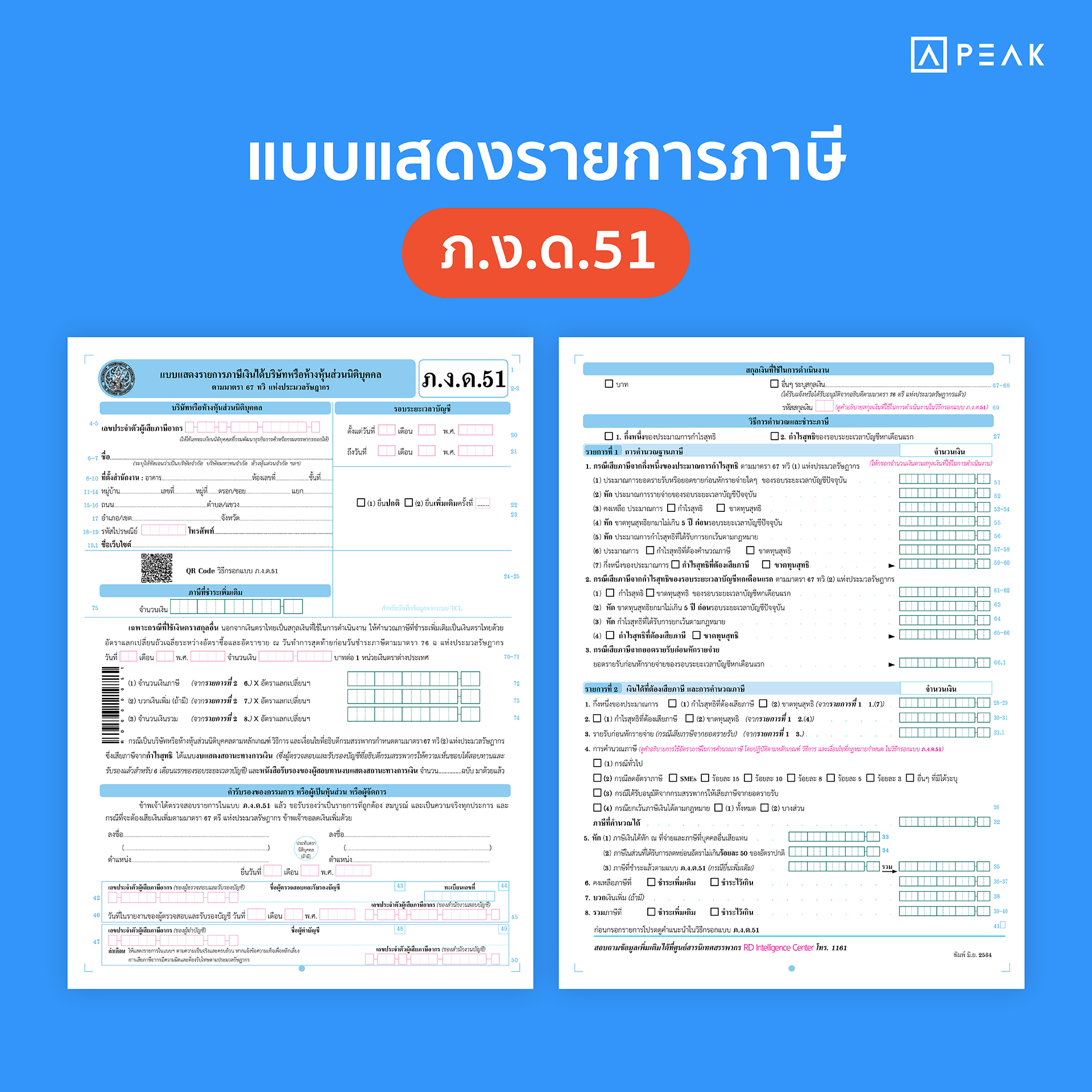

แบบ ภ.ง.ด.51

เป็นแบบเอกสารที่สามารถดาวน์โหลดได้จากเว็บไซต์กรมสรรพากร ซึ่งในเอกสารผู้ประกอบการสามารถกรอกข้อมูลของบริษัท รอบระยะเวลาบัญชี รูปแบบการยื่น และภาษีที่ชำระเพิ่มเติมได้เลย

งบกำไรขาดทุนประมาณการ

การยื่นภ.ง.ด.51 ของบริษัทนิติบุคคลโดยทั่วไปจำเป็นต้องมีการประมาณการกำไรสุทธิเพื่อใช้ในการคำนวณกำไรสุทธิสำหรับคิดภาษี 50% ที่ต้องชำระในรอบครึ่งปี ซึ่งงบกำไรขาดทุนนี้จะใช้เป็นงบของทั้งรอบระยะเวลาบัญชี โดยใช้เป็นเอกสารประกอบการคำนวณภาษีที่ต้องชำระครึ่งปีนั่นเอง

เอกสารแสดงรายได้-ค่าใช้จ่ายที่ใช้ในการคำนวณ

อีกหนึ่งเอกสารที่สามารถใช้ยื่นประกอบเพื่อเป็นข้อมูลเพิ่มเติมในการคำนวณภาษีครึ่งปีได้ ซึ่งเอกสารนี้ก็สามารถจัดทำเป็นรูปแบบรายงานแสดงรายได้ และค่าใช้จ่ายทั้งหมดที่นำมาใช้ในการคำนวณกำไรขาดทุนของบริษัท

รายการปรับปรุงกำไรทางภาษี (ถ้ามี)

หากธุรกิจมีการปรับเพิ่มหรือปรับลดตัวเลขกำไรสุทธิในงบการเงินจำเป็นต้องมีการทำรายการปรับปรุงกำไรทางภาษีเพื่อยื่นเพิ่มเติมเป็นหลักฐาน นอกจากนี้การปรับปรุงกำไรทางภาษีให้ถูกต้องจะช่วยให้ธุรกิจเสียภาษีตามจริง ไม่ต้องเสียภาษีเยอะเกินความจำเป็น

ทั้งนี้ในกรณีที่เป็นบริษัทนิติบุคคลประเภทที่จำเป็นต้องยื่นภาษีจากกำไรสุทธิจริงรอบ 6 เดือนแรก เช่น บริษัทที่อยู่ในตลาดหลักทรัพย์ หรือบริษัทเงินทุน จำเป็นต้องแนบงบการเงิน และไม่ต้องแนบหนังสือรับรองการหักภาษี ณ ที่จ่าย

วิธีคำนวณภาษีครึ่งปี แบบเข้าใจง่าย

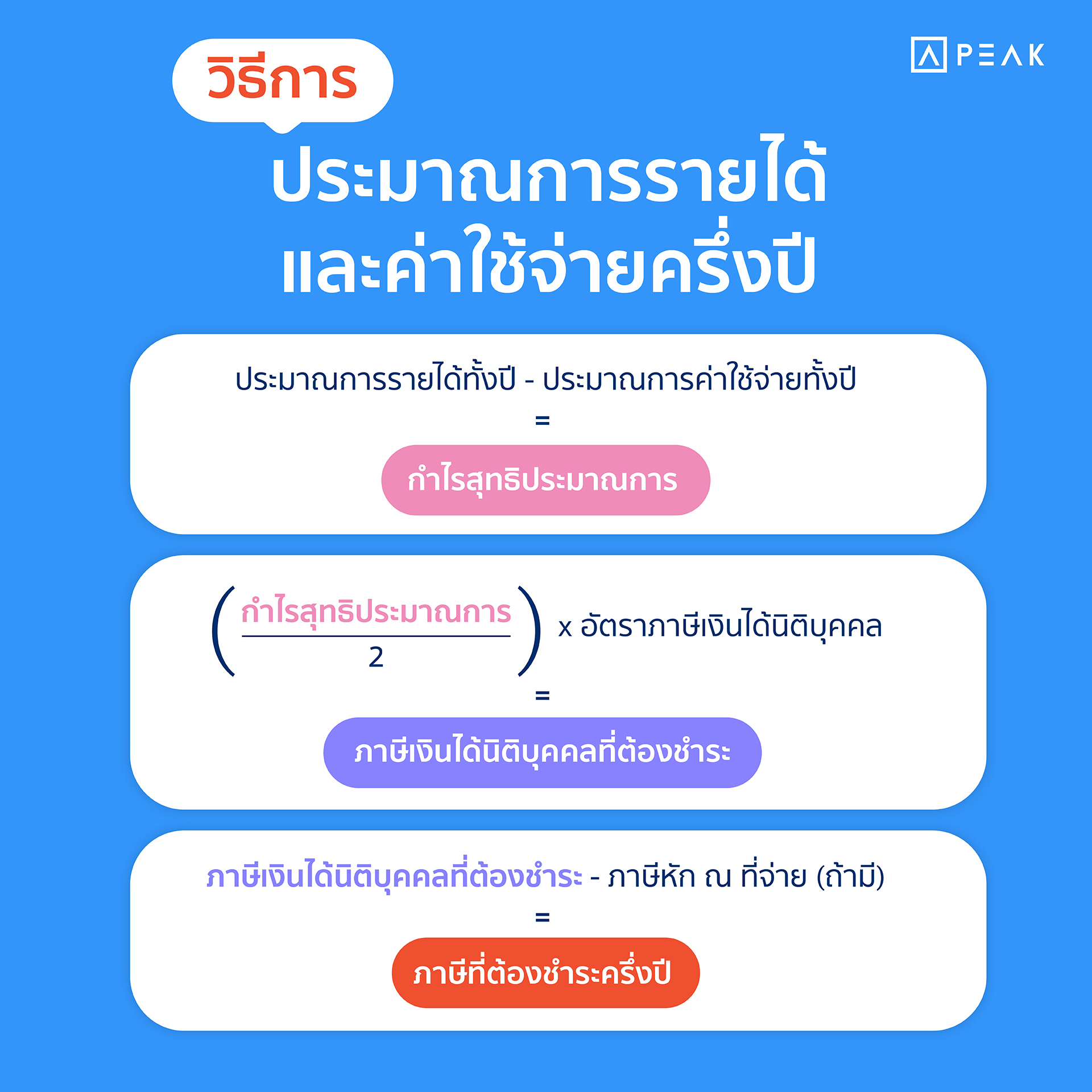

สำหรับการคำนวณภาษีครึ่งปี ขอยกตัวอย่างเป็นรูปแบบบริษัทนิติบุคคลทั่วไป ที่จะต้องทำการประมาณการรายได้และค่าใช้จ่าย หรือเรียกว่าการทำงบกำไรขาดทุนประมาณการของทั้งรอบระยะเวลาบัญชีเพื่อนำมาคำนวณภาษี 50% ที่ต้องชำระในรอบครึ่งปีนี้

วิธีการประมาณการรายได้และค่าใช้จ่ายครึ่งปี

ขั้นตอนการคำนวณตามจริงแล้วทำได้ไม่ยาก โดยแบ่งออกเป็น 3 ขั้นตอนการคำนวณ โดยมีสูตรการคำนวณดังนี้

- รายได้ทั้งปี* – ต้นทุนขายและค่าใช้จ่าย** = กำไรสุทธิประมาณการ

- (กำไรสุทธิประมาณการ / 2) x อัตราภาษีเงินได้นิติบุคคล = ภาษีเงินได้นิติบุคคลที่ต้องชำระ

- ภาษีเงินได้นิติบุคคลที่ต้องชำระ – ภาษีหัก ณ ที่จ่าย (ถ้ามี) = ภาษีที่ต้องชำระ

*รายได้ทั้งปี คือ รายได้จริงครึ่งปีแรก + รายได้ประมาณการครึ่งปีหลัง

**ต้นทุนขายและค่าใช้จ่าย คือ ค่าใช้จ่ายที่เกิดขึ้นจริงครึ่งปีแรก + ค่าใช้จ่ายประมาณการของครึ่งปีหลังโดยอัตราภาษีเงินได้นิติบุคคลจะคำนวณจากกำไรของบริษัท ถ้าเป็นกิจการ SME จะมีอัตราเริ่มต้นตั้งแต่ 0% – 20% แต่ถ้าเป็นกิจการทั่วไปจะเสีย 20% ไม่ว่าจะมีกำไรเท่าไหร่ก็ตาม

ตัวอย่างการคำนวณประมาณการกำไรสุทธิครึ่งปี

บริษัท A เป็นนิติบุคคล มีรายได้และค่าใช้จ่ายในครึ่งปีแรกเท่ากับ 500,000 บาท และ 100,000 บาท ตามลำดับ โดยคาดการณ์ว่าครึ่งปีหลังจะมีรายได้และค่าใช้จ่ายเท่าเดิม และมีภาษี หัก ณ ที่จ่าย 5,000 บาท สามารถคำนวณภาษีครึ่งปี (ภ.ง.ด. 51) ที่ต้องชำระได้ดังนี้

แทนสูตรตามแต่ละขั้นได้ดังนี้

- 1,000,000 – 200,000 = 800,000

- 800,000/2 x 20% = 80,000

- 80,000 – 5,000 = 75,000

ดังนั้นบริษัท A จำเป็นต้องชำระภาษีในรอบแรกเป็นจำนวนเงิน 75,000 บาทนั่นเอง

บทลงโทษที่ต้องรู้หากประมาณการผิดพลาด หรือยื่นล่าช้า

การชำระภาษีครึ่งปีของนิติบุคคล หากประมาณการกำไรสุทธิต่ำเกินไป หรือยื่นล่าช้า ก็จะมีบทลงโทษพอสมควรเลยทีเดียว เพราะหากธุรกิจประมาณการกำไรสุทธิขาดเกินไปมากกว่า 25% ของกำไรสุทธิที่เกิดขึ้นจริง โดยไม่มีเหตุอันสมควร จำเป็นต้องเสียค่าปรับเพิ่ม 20% จากจำนวนภาษีที่ชำระขาด แต่การประมาณการกำไรสุทธิสูงเกินไป ไม่ถือว่าเป็นความผิดจึงไม่ต้องเสียค่าปรับ

คำแนะนำเพื่อไม่ให้เสียค่าปรับ 20% ผู้ประกอบการควรทำการประมาณการกำไรสุทธิและยื่นภาษีครึ่งปีให้ไม่น้อยกว่ากึ่งหนึ่งของภาษีเงินได้นิติบุคคลที่ได้ยื่นไว้ในรอบปีที่แล้ว

ยกตัวอย่างเช่น

หากประมาณการกำไรสุทธิ 500,000 บาท แต่กำไรสุทธิจริงสูงถึง 1,000,000 บาท ซึ่งนับเป็น 50% ก็จะต้องเสียค่าปรับเพิ่ม

หากประมาณการกำไรสุทธิ 749,000 บาท แต่กำไรสุทธิจริง 1,000,000 บาท คำนวณเป็น 25.1% ต้องเสียค่าปรับ (เกิน 25% เพียง 0.1% ก็เข้าข่ายต้องเสียค่าปรับ)

แต่ถ้าประมาณการกำไรสุทธิ 800,000 บาท มีกำไรสุทธิจริง 1,000,000 บาท นับเป็น 20% ซึ่งยังอยู่ในเกณฑ์ และไม่จำเป็นต้องเสียค่าปรับ

ในส่วนของการยื่นล่าช้าจะมีค่าปรับฉบับละ 2,000 บาทและเสียเงินเพิ่มเป็นดอกเบี้ย 1.5% ต่อเดือนของภาษีที่ต้องชำระ

ซึ่งข้อนี้เป็นหนึ่งในความเสี่ยงที่ธุรกิจต้องแบกรับไว้ เป็นค่าใช้จ่ายที่อาจเพิ่มเติมเข้ามานอกเหนือจากการคาดการณ์ ดังนั้นการจัดการภาษีครึ่งปีควรวางแผนให้ดี และคำนวณให้ถูกต้อง

การชำระภาษีและสิทธิ์ในการขอคืน

วิธีการชำระภาษีครึ่งปีของนิติบุคคลด้วย ภ.ง.ด.51 สามารถชำระพร้อมการยื่นแบบได้เลย และจำเป็นต้องชำระจำนวนเต็มในครั้งเดียวไม่สามารถผ่อนได้ ซึ่งช่องทางการชำระประกอบไปด้วย 8 ช่องทางดังนี้

- e-Payment

- Mobile Bangkok

- Internet Bangkok

- ATM on Internet

- Internet Credit Card

- Counter Service

- Tele Banking

- Tax Smart Card

ในกรณีที่ผู้ประกอบการได้ชำระภาษีเกิน ไม่สามารถขอคืนเป็นเงินสดได้ทันที แต่สามารถเปลี่ยนเป็นเครดิตภาษีสำหรับใช้ในรอบภาษีถัดไปได้

ประโยชน์ของการวางแผนภาษีครึ่งปีอย่างถูกต้อง

การยื่นนับว่าเป็นประโยชน์สำหรับผู้ประกอบการเป็นอย่างมาก นอกจากที่เป็นการช่วยแบ่งเบาภาระด้านภาษีจากที่ต้องเสียก้อนโตตอนสิ้นปี เป็นแบ่งชำระก่อนหนึ่งรอบ ช่วยให้สามารถบริหารเงินสดได้มากขึ้น นอกจากนี้ยังมีข้อดีอื่นอีกเพียบ

- คาดการณ์ภาระภาษีล่วงหน้า: ด้วยการที่ภาษีครึ่งปีบังคับให้ผู้ประกอบการต้องคำนวณภาษีก่อนล่วงหน้าของทั้งปี ช่วยให้สามารถคาดการณ์จำนวนภาษีที่ต้องเสียล่วงหน้าได้ สำหรับวางแผนการเงินของธุรกิจ

- ลดความเสี่ยงค่าปรับและดอกเบี้ย: การวางแผนภาษีล่วงหน้าช่วยให้ผู้ประกอบการจัดการเรื่องภาษีได้อย่างถูกต้องมากขึ้น ลดความเสี่ยงที่จะต้องเสียค่าปรับหรือมีดอกเบี้ยเพิ่มเติม

- ใช้สำหรับวางแผนการเงิน: เพราะการที่ต้องประเมินรายได้และค่าใช้จ่ายกันล่วงหน้า ทำให้ผู้ประกอบการสามารถนำข้อมูลส่วนนี้ไปใช้ในการวางแผนการเงินของกิจการ หรือใช้ในการวางแผนธุรกิจได้

- เป็นเครื่องมือจัดการภาษี มากกว่าเป็นภาระ: ภ.ง.ด.51 หรือการชำระภาษีครึ่งปี ไม่ใช่ภาระ แต่เป็นเครื่องมือที่ช่วยให้ธุรกิจบริหารจัดการภาษีได้ดียิ่งขึ้น

จัดการภาษีได้ดีไปอีกขั้นด้วยโปรแกรมบัญชีออนไลน์

การจัดการภาษีไม่ได้มีเพียง ภ.ง.ด.51 แต่ยังมีภาษีด้านอื่น ๆ ที่ผู้ประกอบการและนักบัญชีต้องให้ความสำคัญ เพราะฉะนั้นการมีโปรแกรมบัญชีออนไลน์ที่เข้ามาช่วยให้การบริหารจัดการภาษีเป็นเรื่องที่ง่ายและสะดวกมากยิ่งขึ้นนับสิ่งที่ผู้ประกอบการไม่ควรมองข้าม ซึ่งโปรแกรมบัญชีออนไลน์ PEAK Account ก็สามารถช่วยบริหารจัดการภาษี อีกทั้งยังช่วยจัดการบัญชีให้เป็นระบบมากยิ่งขึ้น สามารถปรับใช้ในองค์กรได้ง่าย ๆ มาพร้อมคู่มือการใช้งานที่ครบถ้วน!

ทดลองใช้งานโปรแกรมบัญชี PEAK ฟรี! 30 วัน มูลค่า 1,200 บาท

คลิก https://www.peakaccount.com (ไม่มีค่าใช้จ่าย)

PEAK Call Center : 1485

LINE : @peakaccount

สอบถามเพิ่มเติม คลิก https://m.me/peakengine