ใครที่กำลังจะขายที่ดิน อาคาร สิ่งปลูกสร้าง ต้องสงสัยแน่ๆ ว่าเราต้องจ่ายค่าใช้จ่ายอะไรที่เกี่ยวข้องในทางภาษีบ้าง เพื่อเตรียมตัวและเตรียมเงินก่อนตกลงทำสัญญาซื้อขายและวางแผนทางการเงิน เช่น เราจะให้ผู้ซื้อเป็นผู้รับผิดค่าธรรมการโอน หรือภาษีอะไรบ้าง เป็นต้น วันนี้ผมจะพาทุกคนมารู้จักภาษีและวิธีคำนวณภาษีการขายอสังหาริมทรัพย์กันครับ

ทำความรู้จักก่อนว่า อสังหาริมทรัพย์คืออะไร ?

ตามประมวลกฎหมายแพ่งและพาณิชย์ มาตรา 139 บัญญัติ กล่าวว่า อสังหาริมทรัพย์ คือ ที่ดินกับทรัพย์อันติดกับที่ดินมีลักษณะเป็นการถาวร หรือประกอบเป็นอันเดียวกับที่ดินนั้น และหมายความรวมถึงทรัพย์สินอันเกี่ยวกับที่ดิน หรือทรัพย์อันติดอยู่กับที่ดิน หรือประกอบเป็นอันเดียวกับที่ดินนั้นด้วย”

จากความหมายข้างต้นสามารถสรุปให้ง่ายๆ ก็คือ อสังหาริมทรัพย์ คือ ที่ดิน สิ่งปลูกสร้าง เช่น อาคาร บ้านเรือน สำนักงาน โรงงานอุตสาหกรรม รวมถึงสิ่งอื่นใดที่อยู่ติดกับที่ดินซึ่งเคลื่อนที่ไม่ได้ นอกจากนี้ทรัพย์ตามธรรมชาติที่ประกอบเป็นอันเดียวกับดิน เช่น แม่น้ำ บึง แร่ กรวด ทราย ที่อยู่ในอาณาบริเวณที่ดินนั้นก็จัดว่าเป็นอสังหาริมทรัพย์ด้วย

ในทางภาษี เราต้องทราบว่าได้อสังหาริมทรัพย์มาได้อย่างไร?

กรมสรรพากร แบ่งการได้มาซึ่งอสังหาริมทรัพย์ออกเป็น 2 กรณี คือ

1. การได้รับอสังหาริมทรัพย์โดยมุ่งค้าหรือหากำไร

เช่น เราซื้อที่ดินมาเพื่อเก็งกำไรและขาย หรือซื้อที่ดินเพื่อจัดสรร ปลูกสร้างอาคาร คอนโด ทาวน์เฮ้าส์ อาคารโรงงานเพื่อจำหน่าย เป็นต้น

2. การได้รับอสังหาริมทรัพย์โดยไม่มุ่งค้าหรือหากำไร แบ่งออกเป็น

2.1 อสังหาริมทรัพย์ที่ได้รับมาโดยทางมรดก หรือได้รับจากการให้โดยเสน่หา(ได้มาฟรี มีคนยกให้)

2.2 อสังหาริมทรัพย์ที่ได้มาโดยไม่มุ่งค้าหรือหากำไร เช่น ซื้อที่ดินมาเพื่อทำการเกษตรกรรม ซื้อที่ดินพร้อมปลูกสร้างมาเพื่ออยู่อาศัย เป็นต้น

ภาระภาษีจากการขายอสังหาริมทรัพย์ มีอะไรบ้าง?

ไม่ว่าผู้ขายอสังหาริมทรัพย์จะเป็นบุคคลธรรมดาหรือนิติบุคคล จะมี 4 ภาระค่าใช้จ่ายในการซื้อขาย ได้แก่

1. ภาษีเงินได้หัก ณ ที่จ่าย(Withholding Tax :WHT)

2. ภาษีธุรกิจเฉพาะ(Specific Business Tax :SBT)

3. อากรแสตมป์(Stamp Duty)

4. ค่าธรรมเนียมการโอนอสังหาริมทรัพย์

สำหรับฐานภาษีอสังหาริมทรัพย์ที่ใช้คำนวณจะมี 2 ฐาน คือ ราคาซื้อขายจริง และราคาประเมินทุนทรัพย์จากกรมธนารักษ์ที่จะมีประเมินใหม่ทุกๆ 4 ปี สำหรับราคาประเมินที่ดินรอบปัจจุบันใช้สำหรับรอบบัญชีปี 2566 – 2569 (เริ่ม 1 มกราคม 2566 ถึง 31 ธันวาคม 2569) เบื้องต้นสามารถตรวจสอบราคาประเมินด้วยตนเองได้ที่

1. เว็บไซต์กรมธนารักษ์ https://assessprice.treasury.go.th/

2. แอปพลิเคชันของกรมธนารักษ์ TRD Property Valuation

3. Call Center กรมธนารักษ์ โทร 0-2270-0360-63 และ 0-2059-4999

PEAK ขอเล่า :

ภาษีจากการขายอสังหาริมทรัพย์ ประกอบด้วย 1.ภาษีเงินได้ 2.ภาษีธุรกิจเฉพาะ และ3.อากรแสตมป์ ซึ่งมีการคำนวณที่แตกต่างกันอิงตามวิธีการได้ของของทรัพย์สินนั้น ทั้งนี้เจ้าหน้าที่กรมที่ดินจะคำนวณภาษีที่ต้องเสียทั้งหมดให้เราเอง ณ วันที่จดทะเบียนโอนกรรมสิทธิ์ที่กรมที่ดิน เบื้องต้นเราสามารถคำนวณภาษีล่วงหน้าได้จากระบบตรวจสอบค่าธรรมเนียมและภาษีอากรเบื้องต้น สำนักงานที่ดิน

การคำนวณภาษีเงินได้อสังหาริมทรัพย์ของบุคคลธรรมดา

อย่างแรกเราต้องเข้าใจว่า “บุคคลธรรมดา” ในทางภาษีไม่ได้หมายถึงเพียงแค่บุคคลที่มีชีวิตจริง แต่รวมถึงบุคคลธรรมดา ผู้ถึงแก่ความตาย กองมรดกที่ยังไม่ได้แบ่ง ห้างหุ้นส่วนสามัญหรือคณะบุคคลที่มิใช่นิติบุคคลด้วย

สำหรับหลักการคำนวณภาษีอสังหาริมทรัพย์ของบุคคลธรรมดามีดังนี้

1. ภาษีเงินได้บุคคลธรรมดา หัก ณ ที่จ่าย ต้องเสียภาษีเงินได้บุคคลธรรมดาตามอัตราก้าวหน้า เพราะถือว่ามีรายได้จากการขายอสังหาริมทรัพย์ ซึ่งการคำนวณจะผันแปรไปตามวิธีการได้มาของอสังหาริมทรัพย์นั้นว่าได้รับมาจากมรดก/เสน่หา ได้มาเพื่อจะนำมาค้าหากำไรหรือได้มาเพื่อใช้ไม่ได้มุ่งค้าหากำไร ถ้าได้มาเพื่อค้าหากำไรจะไม่สามารถเลือกใช้สิทธิ์ “ภาษีสุดท้าย Final Tax” ได้ ทำให้เมื่อบุคคลต้องนำรายได้จากการขายอสังหาริมทรัพยไปยื่นภาษีเงินได้บุคคลธรรมดาประจำปี ภ.ง.ด.90 อีกครั้ง ซึ่งภาษีหัก ณ ที่จ่ายที่เคยถูกหักไว้ สามารถนำใช้เป็นเครดิตภาษีเพื่อลดยอดภาษีสิ้นปีที่ต้องชำระได้

2. ภาษีธุรกิจเฉพาะ ต้องเสียในอัตรา 3.3% กรณีผู้ขายเป็นผู้ค้าอสังหาริมทรัพย์ หรือบุคคลธรรมดาที่ขายอสังหาริมทรัพย์ภายใน 5 ปี (นับวันชนวัน) นับแต่วันที่ได้มาซึ่งอสังหาริมทรัพย์นั้น หรือมีชื่อในทะเบียนบ้านหลังที่ขายเป็นเวลาน้อยกว่า 1 ปี (นับวันชนวัน) ถ้าเสียภาษีธุรกิจเฉพาะแล้ว จะไม่ต้องเสียอากรแสตมป์อีก

3. อากรแสตมป์ ต้องเสียในอัตรา 0.5% กรณีผู้ขายมิได้มุ่งค้าหากำไร เช่น บุคคลธรรมดาที่ขายอสังหาริมทรัพย์เกิน 5 ปี นับแต่วันที่ได้มาซึ่งอสังหาริมทรัพย์นั้น หรือมีชื่อในทะเบียนบ้านหลังที่ขายเกินกว่า 1 ปี ถ้าเสียอากรแสตมป์แล้ว จะไม่ต้องเสียภาษีธุรกิจเฉพาะอีก

เมื่อโอนกรรมสิทธิ์และชำระค่าภาษีและค่าธรรมเนียมต่างๆ ครบถ้วนแล้ว จะได้รับใบสีฟ้า เรียกว่า “ใบเสร็จรับเงินในราชการกรมที่ดิน” จะแสดงรายละเอียดค่าภาษีและค่าธรรมเนียมที่เกี่ยวข้อง หนึ่งในนั้นจะมีรายการภาษีเงินได้บุคคลธรรมดาที่ถูกหัก ณ ที่จ่าย ซึ่งใครที่เลือกนำรายได้จากการขายอสังหาริมทรัพย์ไปคำนวณภาษีสิ้นปีอีกครั้ง สามารถใช้ใบเสร็จดังกล่าวเป็นหลักฐานเพื่อใช้เครดิตภาษีได้ แต่คำแนะนำเบื้องต้น คือ ถ้าผู้ขายมีรายได้จากทางอื่นๆ ด้วย การนำรายได้จากการขายอสังริมทรัพย์มารวมด้วยมักจะทำให้ฐานภาษีสูงขึ้น และต้องจ่ายภาษีมากขึ้น จึงไม่ควรเลือกนำมารวมกับภาษีสิ้นปีครับ

วิธีการความคำนวณภาษีเงินได้บุคคลธรรมดา

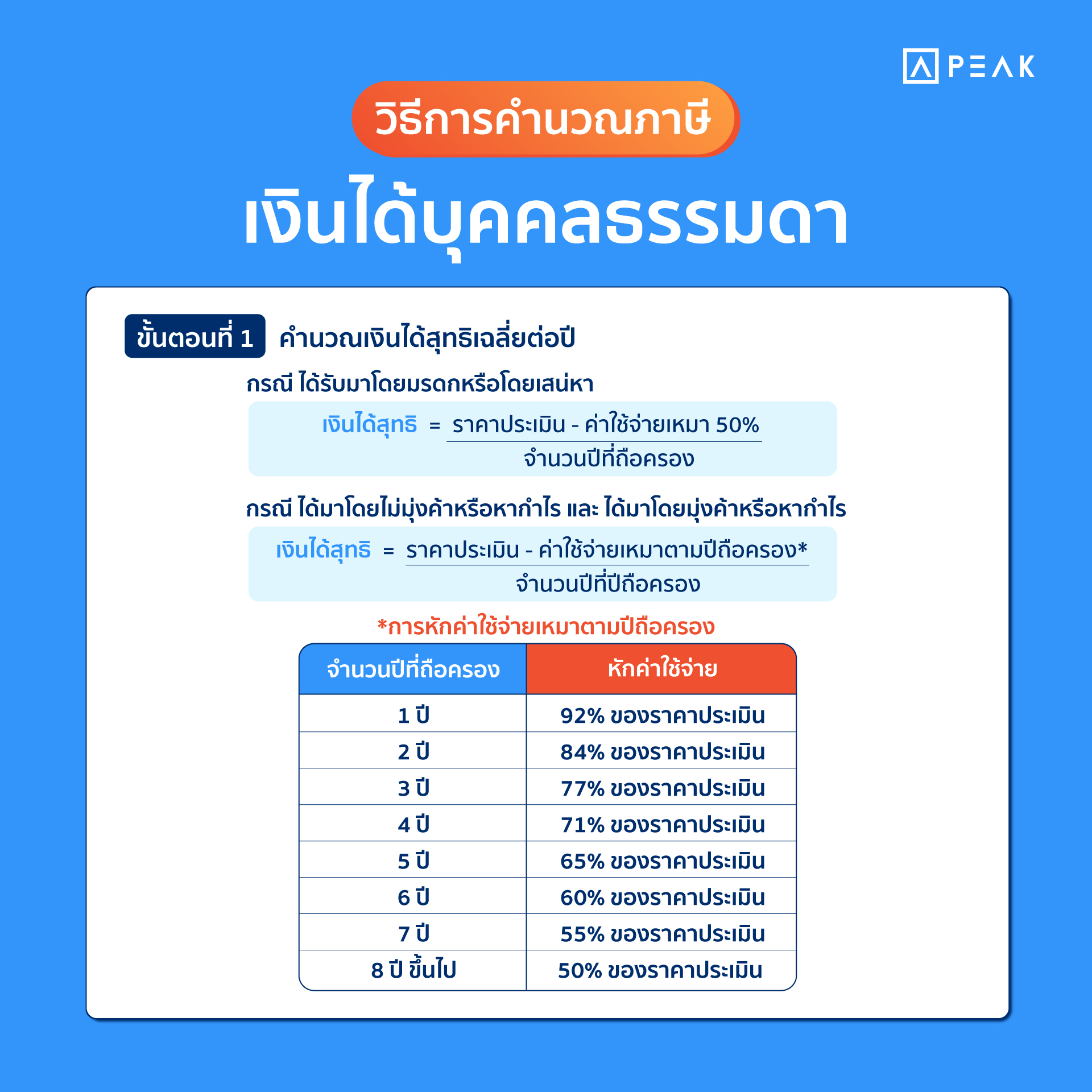

ขั้นตอนที่ 1 คำนวณเงินได้สุทธิเฉลี่ยต่อปี

- กรณี ได้รับมาโดยมรดกหรือโดยเสน่หา เงินได้สุทธิ = ราคาประเมิน – ค่าใช้จ่ายเหมา 50% /จำนวนปีที่ถือครอง

- กรณี ได้มาโดยไม่มุ่งค้าหรือหากำไร และ ได้มาโดยมุ่งค้าหรือหากำไร เงินได้สุทธิ = ราคาประเมิน – ค่าใช้จ่ายเหมาตามปีถือครอง/จำนวนปีที่ปีถือครอง

โดยค่าใช้จ่ายเหมาตามปีถือครองนั้น สามารถดูอัตราการหักการหักค่าใช้จ่ายได้ดูงภาพด้านบน

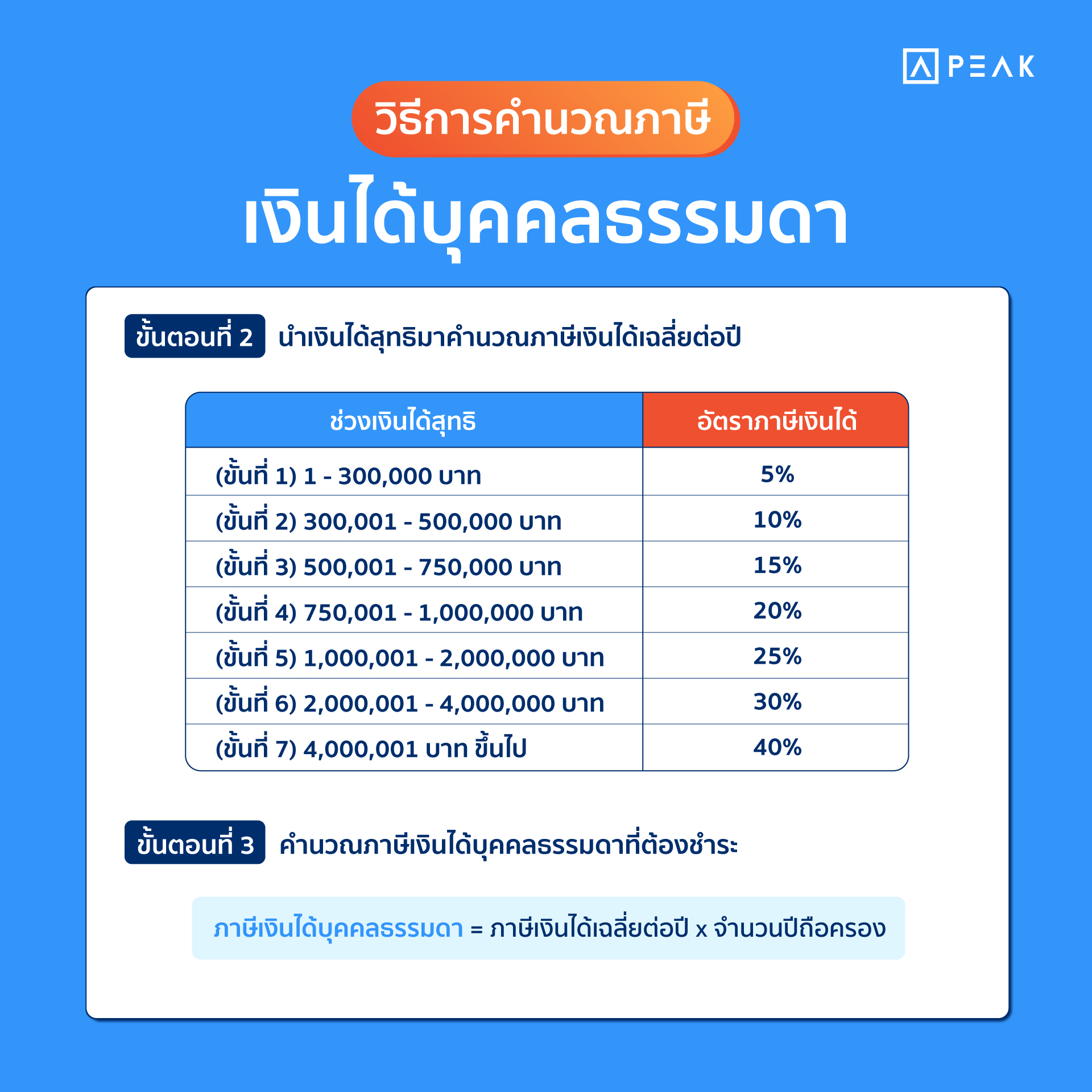

ขั้นตอนที่ 2 นำเงินได้สุทธิมาคำนวณภาษีเงินได้เฉลี่ยต่อปี

ช่วงเงินได้สุทธิ อัตราภาษีเงินได้

(ขั้นที่ 1) 1 – 300,000 บาท 5%

(ขั้นที่ 2) 300,001 – 500,000 บาท 10%

(ขั้นที่ 3) 500,001 – 750,000 บาท 15%

(ขั้นที่ 4) 750,001 – 1,000,000 บาท 20%

(ขั้นที่ 5) 1,000,001 – 2,000,000 บาท 25%

(ขั้นที่ 6) 2,000,001 – 4,000,000 บาท 30%

(ขั้นที่ 7) 4,000,001 บาท ขึ้นไป 40%

ขั้นตอนที่ 3 คำนวณภาษีเงินได้บุคคลธรรมดาที่ต้องชำระ

ภาษีเงินได้บุคคลธรรมดา= ภาษีเงินได้เฉลี่ยต่อปี x จำนวนปีถือครอง

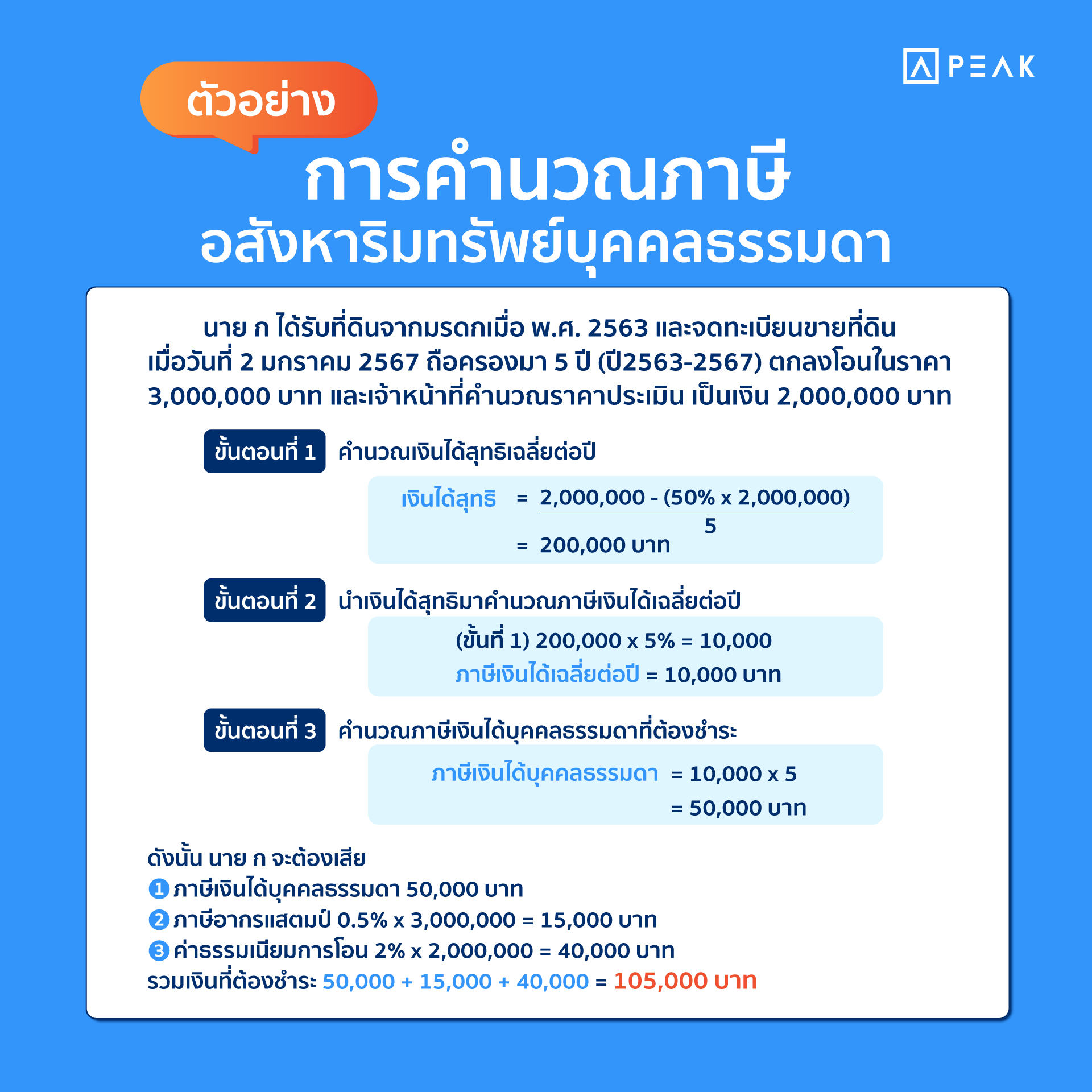

ตัวอย่าง การขายอสังหาริมทรัพย์อันเป็นมรดกหรือที่ได้รับจากการให้โดยเสน่หา

นาย ก ได้รับที่ดินจากมรดก เมื่อ พ.ศ.2562 และได้จดทะเบียนขายที่ดิน เมื่อวันที่ 2 มกราคม 2566 ถือครองมา 5 ปี (ปี2562-2566) ตกลงโอนในราคา 3,000,000 บาท และพนักงานเจ้าหน้าที่คำนวณราคาประเมินทุนทรัพย์ ในการจดทะเบียนสิทธิและนิติกรรม เป็นเงิน 2,000,000 บาท

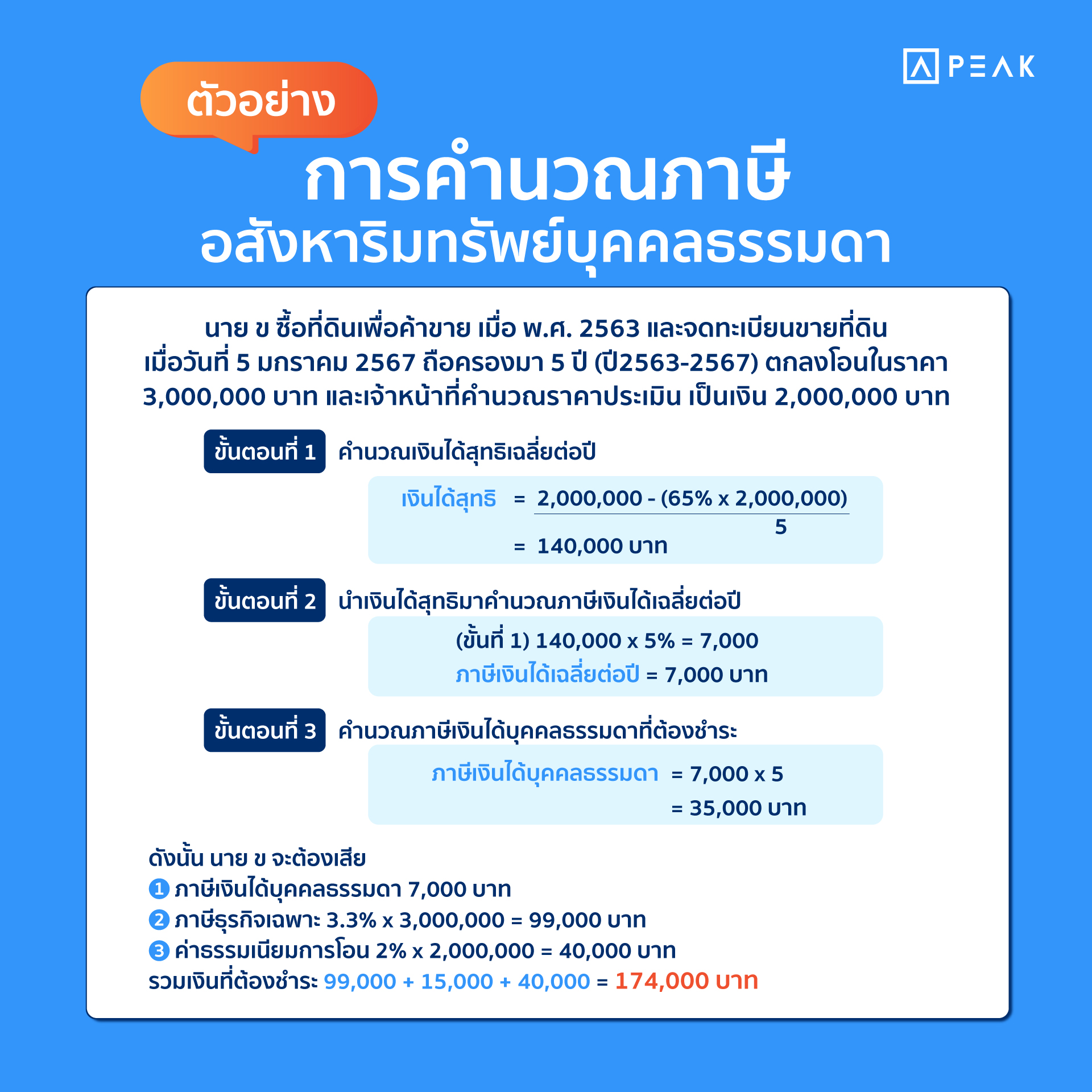

ตัวอย่าง การขายอสังหาริมทรัพย์โดยการมุ่งการค้าหรือหากำไร

นาย ข ซื้อที่ดินเพื่อค้าขาย เมื่อ พ.ศ.2562 และได้จดทะเบียนขายที่ดิน เมื่อวันที่ 2 มกราคม 2566 ถือครองมา 5 ปี (ปี2562-2566) ตกลงโอนในราคา 3,000,000 บาท และพนักงานเจ้าหน้าที่คำนวณราคาประเมินทุนทรัพย์ ในการจดทะเบียนสิทธิและนิติกรรม เป็นเงิน 2,000,000 บาท

การคำนวณภาษีเงินได้ภาษีอสังหาริมทรัพย์ของนิติบุคคล

สำหรับหลักการคำนวณภาษีอสังหาริมทรัพย์ของนิติบุคคลมีดังนี้

1. ภาษีเงินได้หัก ณ ที่จ่าย ต้องเสียในอัตรา 1% เพราะถือว่ามีรายได้จากการขายอสังหาริมทรัพย์ นอกจากนี้นิติบุคคลต้องนำรายได้จากการขายอสังหาริมทรัพยไปรวมคำนวณภาษีเงินได้นิติบุคคลประจำปี ภ.ง.ด.50 อีกครั้ง ซึ่งภาษีหัก ณ ที่จ่ายที่เคยถูกหักไว้ สามารถนำใช้เป็นเครดิตภาษีเพื่อลดยอดภาษีสิ้นปีที่ต้องชำระได้

2. ภาษีธุรกิจเฉพาะ ต้องเสียในอัตรา 3.3% กรณีผู้ขายเป็นผู้ค้าอสังหาริมทรัพย์ หรือเข้าเงื่อนไขมุ่งค้าหากำไร ซึ่งปกตินิติบุคคลจะเข้าเงื่อนไขมุ่งค้าหากำไร เพราะกรมสรรพากรกำหนดให้การขายอสังหาริมทรัพย์ที่นิติบุคคลมีไว้ในการประกอบกิจการต้องเสียภาษีธุรกิจเฉพาะ ทั้งนี้ถ้าเสียภาษีธุรกิจเฉพาะแล้ว จะไม่ต้องเสียอากรแสตมป์อีก

3. อากรแสตมป์ ต้องเสียในอัตรา 0.5% ซึ่งในทางปฏิบัติค่อนข้างยากที่นิติบุคคลจะเข้ากรณีที่ต้องเสียอากรแสตมป์ เพราะปกติจะต้องเสียภาษีธุรกิจเฉพาะมาก่อนอย่างที่อธิบายข้างต้น ทั้งนี้ถ้าเสียอากรแสตมป์แล้ว จะไม่ต้องเสียภาษีธุรกิจเฉพาะอีก

ตัวอย่าง บริษัทหรือห้างหุ้นส่วนนิติบุคคลขายอสังหาริมทรัพย์

บริษัท ค จำกัด ซื้อที่ดินมาเมื่อปี พ.ศ. 2562 นำขายไป 3,000,000 บาท โดยได้จดทะเบียนโอนกรรมสิทธิ์และนิติกรรมใน พ.ศ. 2567 และราคาประเมินที่ 2,000,000 บาท

อย่างไรก็ตาม ใครที่กังวลว่าการคำนวณดูยาก ซับซ้อน สบายใจได้เลยครับ เพราะภาษีทั้งหมดข้างต้นเมื่อเรามีการจดทะเบียนโอนกรรมสิทธิ์ที่กรมที่ดิน เจ้าหน้าที่กรมที่ดินจะเป็นคนคำนวณแทนเราเองครับ แต่ถ้าเราเข้าใจการคำนวณก็สามารถคำนวณตัวเลขเบื้องต้นเพื่อประมาณค่าใช้จ่ายที่อาจจะเกิดขึ้นได้ นอกจากนี้ข่าวดีคือไม่ว่าผู้ขายจะเป็นบุคคลหรือนิติบุคคลก็สามารถใช้โปรแกรมคำนวณภาษีและค่าธรรมเนียมการโอนได้ง่ายๆ ผ่านเว็บไซต์ของกรมที่ดิน https://lecs.dol.go.th/rcal/#/ เพียงแค่กรอกข้อมูลที่จำเป็น ระบบก็จะคำนวณตัวเลขทั้งหมดให้อัตโนมัติครับ

หลังจากอ่านบทความนี้แล้ว หากคุณยังต้องการสอบถามเพิ่มเติม หรืออยากได้คนที่ช่วยให้คำปรึกษาในเรื่องภาษีอสังหาริมทรัพย์ ที่ PEAK เรามีพันธมิตรสำนักงานบัญชีมากกว่า 1,200 แห่งทั่วประเทศ พร้อมช่วยดูแลคุณ สนใจ คลิก

ทดลองใช้งานโปรแกรมบัญชี PEAK ฟรี! 30 วัน มูลค่า 1,200 บาท

คลิก https://www.peakaccount.com (ไม่มีค่าใช้จ่าย)

PEAK Call Center : 1485

LINE : @peakaccount

สอบถามเพิ่มเติม คลิก https://m.me/peakengine