เราควรจดบริษัทเมื่อไหร่ ในแง่ตัวเลขจะดูได้ 2 มุม คือ

1. ด้านภาษี ต้องคำนวณเปรียบเทียบภาษีของบุคคลที่มีอัตราขั้นบันไดที่ 0-35% และภาษีบริษัทที่ 0-20% ถ้าดูที่เพดานภาษีไม่ใช่ว่าบริษัทจะมีภาษีที่ถูกกว่าเพราะวิธีคำนวณภาษีที่แตกต่างกัน

2. ด้านบัญชี การเป็นบริษัทจะมีต้นทุนจัดการธุรกิจที่เพิ่มมาก เช่น ค่าทำบัญชี ค่าสอบบัญชี และค่าจัดตั้งบริษัท ในเชิงตัวเลขเราต้องมาพิจารณาว่าถ้าเป็นบริษัทแล้ว ภาษีที่ประหยัดได้จะคุ้มค่ากับต้นทุนในการจัดการธุรกิจที่เพิ่มขึ้นหรือไม่ |

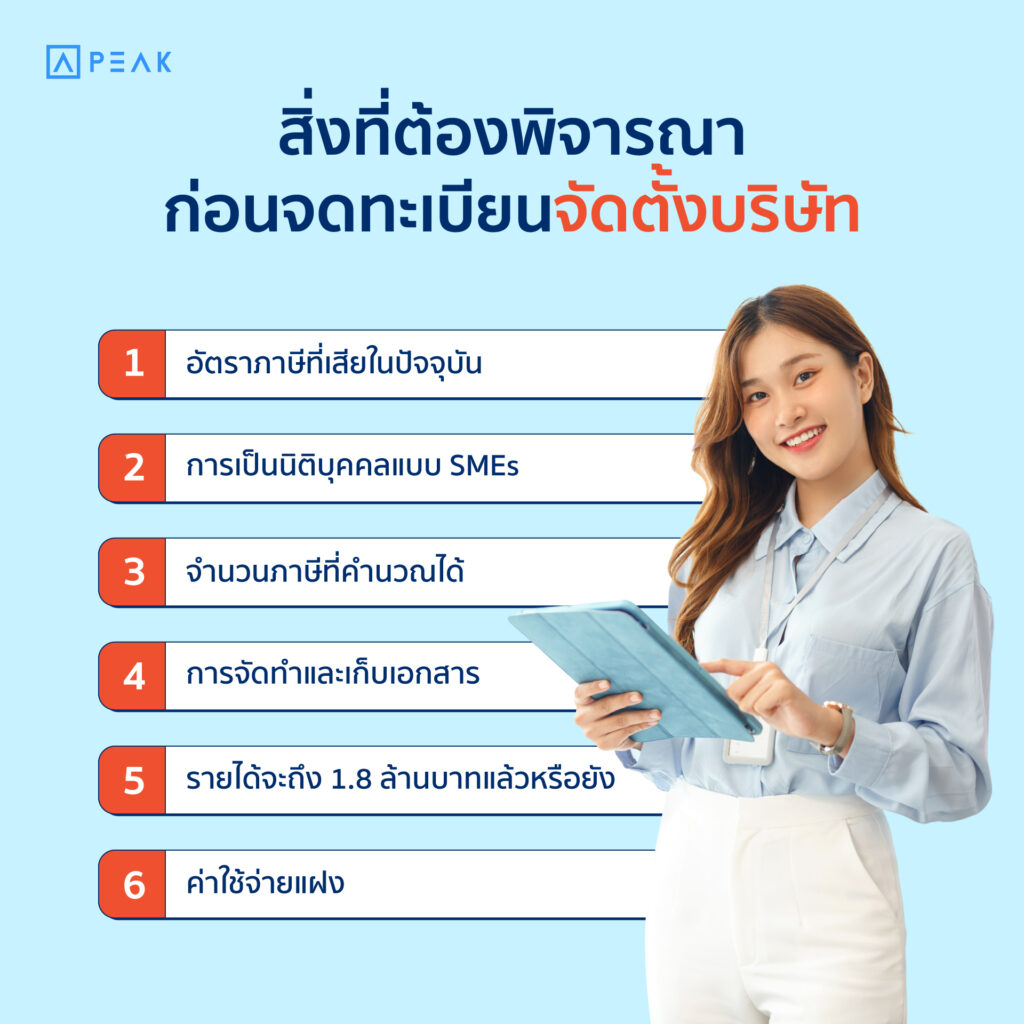

เมื่อทำธุรกิจมาระยะหนึ่ง คำถามที่จะปึ๊งขึ้นมาในหัวของผู้ประกอบการหลายคน คือ เมื่อไหร่ที่เราต้องจดบริษัท? รายได้หรือกำไรเท่านี้ถือว่าเยอะพอที่จะจดบริษัทแล้วหรือยัง? ผมเคยได้ทำบทความเรื่อง ทำธุรกิจรูปแบบบุคคลธรรมดาหรือนิติบุคคลแบบไหนดีที่สุด? แนะนำให้อ่านก่อนจะช่วยให้ตัดสินใจได้ดีขึ้นครับ แต่ถ้าอยากมองแบบง่ายๆ บทความนี้ผมจะพาทุกคนมาดูในมุมของตัวเลขกันครับว่าตัวเลขเท่าไหร่ที่ควรจดบริษัทดีครับสิ่งที่ต้องพิจารณาก่อนจดทะเบียนจัดตั้งบริษัท

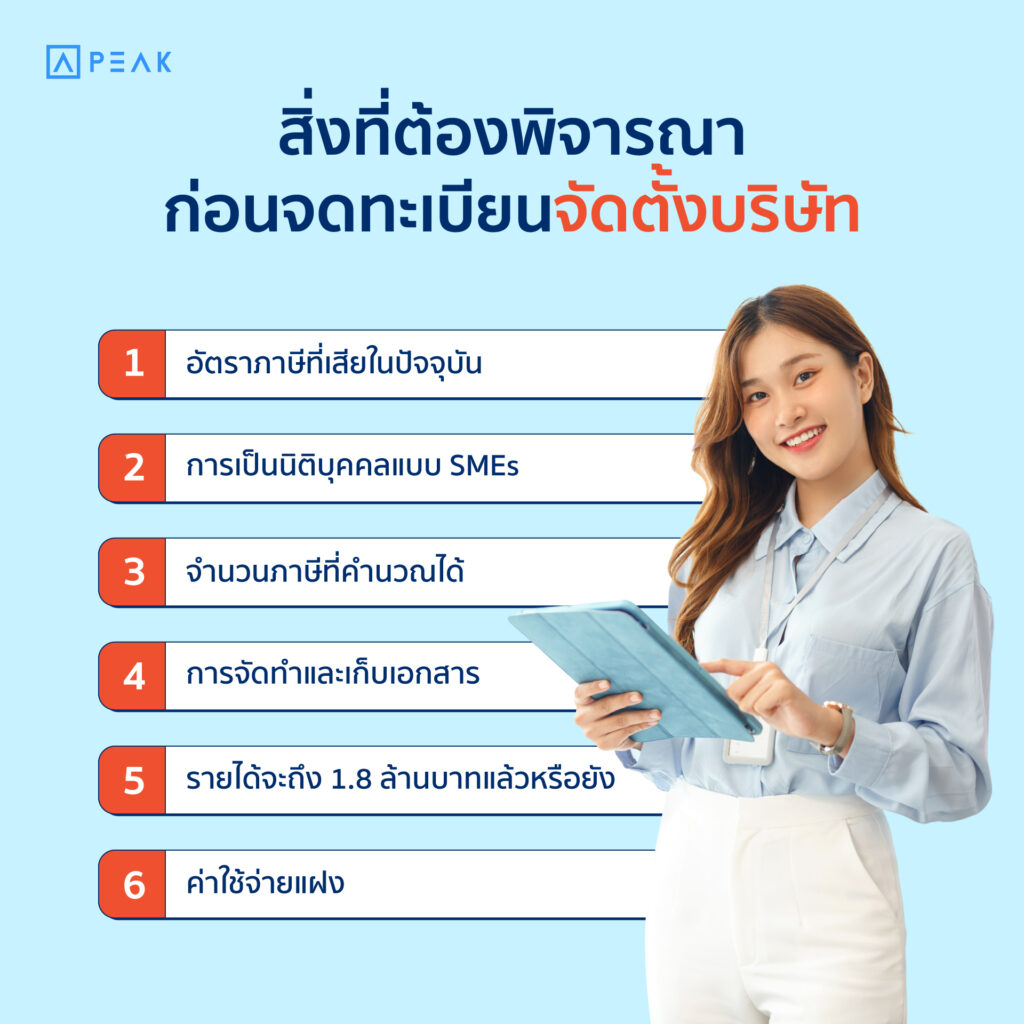

หลักคิดที่เราจะนำมาพิจารณาจะเน้นในเรื่องของตัวเลขทางการเงินทั้งด้านบัญชีและภาษีที่จะส่งผลกระทบต่อการตัดสินใจของผู้ประกอบการ โดยผมได้แบ่งออกมาเป็น 6 หัวข้อย่อย ดังนี้ครับ

1. อัตราภาษีที่เสียในปัจจุบัน

2. การเป็นนิติบุคคลแบบ SMEs

3. จำนวนภาษีที่คำนวณได้

4. การจัดทำและเก็บเอกสาร

5. รายได้จะถึง 1.8 ล้านบาทแล้วหรือยัง

6. ค่าใช้จ่ายแฝง

1. อัตราภาษีที่เสียในปัจจุบัน

เบื้องต้นต้องดูว่าในนามบุคคลธรรมดาคุณเสียภาษีสูงสุดที่อัตราเท่าใดในช่วง 5%-35% จากนั้นเอามาเทียบกับอัตราภาษีเงินได้นิติบุคคลสูงสุดที่ 20% ถ้าอัตราภาษีเงินได้บุคคลธรรมดาสูงกว่า 20% ก็เป็นอาจสัญญาณแรกแล้วว่าคุณต้องเริ่มจดทะเบียนบริษัท แต่ยังไม่ใช่ข้อสรุปสุดท้าย เรามาดูข้อต่อไปกันครับ

2. การเป็นนิติบุคคลแบบ SMEs

กรมสรรพากรมีการกำหนดลักษณะเฉพาะของ SMEs ขึ้นมาเพื่อบรรเทาภาระภาษีและเพิ่มสภาพคล่องทางการเงินให้แก่นิติบุคคลซึ่งเป็นผู้ประกอบกิจการที่เป็นวิสาหกิจขนาดกลางและขนาดย่อม ตลอดจนเป็นการเพิ่มขีดความสามารถในการแข่งขันของประเทศและจูงใจให้เกิดการลงทุน โดยเงื่อนไขการเป็น SMEs มี 2 ข้อ คือ

- ทุนจดทะเบียนและชำระแล้วไม่เกิน 5 ล้านบาท และ

- รายได้จากการขายสินค้าและบริการไม่เกิน 30 ล้านบาท/ปี ซึ่งถ้าเป็นบริษัททั่วไปที่ไม่ใช่ SMEs จะเสียภาษีตั้งแต่กำไร 1 บาทแรกในอัตราคงที่ 20% แต่ถ้าเข้าเงื่อนไขการเป็น SMEs แล้ว จะเสียภาษีในอัตราขั้นบันได ดังนี้

| กำไรสุทธิทางภาษี | อัตราภาษี |

| 0 -300,000 บาท | ยกเว้นภาษี |

| 300,0001 – 3,000,000 บาท | 15% |

| มากกว่า 3,000,000 ขึ้นไป | 20% |

3. จำนวนภาษีที่คำนวณได้

การที่มีอัตราภาษีบุคคลธรรมดาสูงกว่านิติบุคคลอาจไม่ได้สรุปว่าควรต้องจดเป็นบริษัทเพราะอัตราภาษีที่ต่างกันมาจากวิธีคำนวณภาษีที่แตกต่างกันนั่นเองครับ เราลองมาดูวิธีคำนวณภาษีทั้งสองประเภทกันครับ

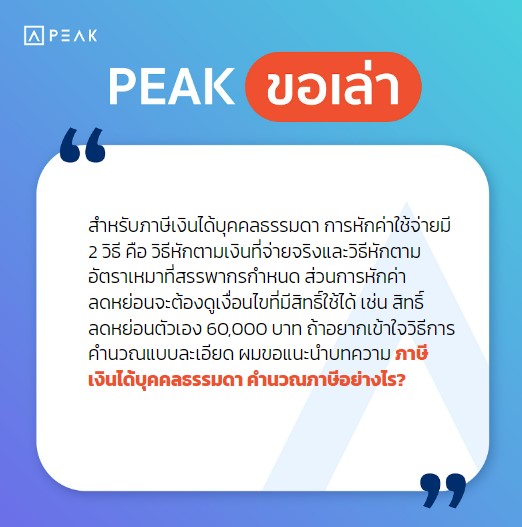

1. การคำนวณภาษีของบุคคลธรรมดา

Step 1 : รายได้ หัก ค่าใช้จ่าย หัก ค่าลดหย่อน = เงินได้สุทธิ

Step 2 : เงินได้สุทธิ คูณ อัตราภาษีขั้นบันได 5% – 35% = ภาษีที่ต้องจ่าย

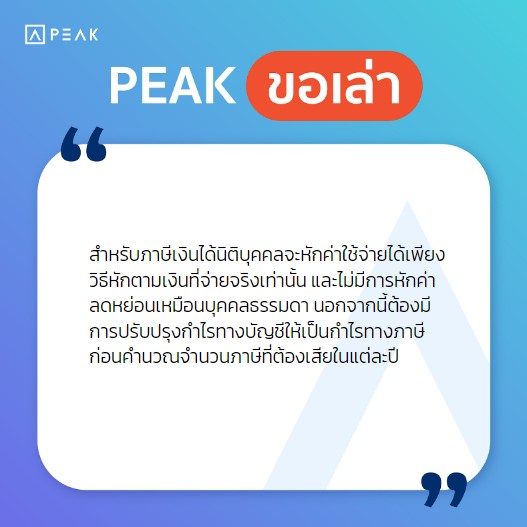

2. การคำนวณภาษีเงินได้นิติบุคคล

Step 1 : รายได้ หัก ค่าใช้จ่าย* = กำไรทางบัญชี

Step 2 : กำไรทางบัญชี บวก/หัก รายการปรับปรุงทางภาษี = กำไรทางภาษี

Step 3 : กำไรทางภาษี คูณ อัตราภาษีนิติบุคคลสูงสุด 20% = ภาษีที่ต้องจ่าย

สรุปแล้วเราไม่ได้ดูแค่อัตราภาษี แต่ให้ดูที่จำนวนเงินที่เสียภาษีเพื่อเปรียบกัน แม้อัตราภาษีจะสูงกว่าแต่อาจพบว่าจำนวนภาษีที่เสียน้อยกว่าก็ได้ครับ เพราะขึ้นกับหลายปัจจัยเช่น อัตราการหักค่าใช้จ่ายของเราได้มากแค่ไหน สามารถใช้สิทธิลดหย่อนได้เยอะไหม หรือว่าเรามีรายการปรับปรุงภาษีที่ให้ประโยชน์ต่อเราไหม

ผมขอยกตัวอย่างการคำนวณเปรียบเทียบความประหยัดทางภาษีเงินได้เพื่อให้เห็นภาพมากขึ้น โดยเงื่อนไขคือบุคคลธรรมดาหักค่าใช้จ่ายตามจริง และมีเฉพาะค่าลดหย่อนส่วนตัวเท่านั้น ขณะที่นิติบุคคลมีรายได้ไม่ถึง 30 ล้าน และทุนจดทะเบียนและชำระแล้วไม่เกิน 5 ล้านบาทจึงเข้าเงื่อนไขอัตราภาษีของ SMEs และไม่มีรายการปรับปรุงทางภาษีใดๆ เกิดขึ้น

ตัวอย่างที่ 1 นาย ก มีรายได้จากการขายสินค้า 1 ล้านบาท มีรายจ่ายและต้นทุนทั้งหมดที่เกิดขึ้นจริง 5 แสนบาท

บุคคลธรรมดา :

Step 1: รายได้ขายสินค้า 1 ล้าน – รายจ่าย 5 แสน – ลดหย่อนส่วนตัว 6 หมื่น = เงินได้สุทธิ 4.4 แสน

Step 2 : เงินได้สุทธิ 4.4 แสน * อัตราภาษีขั้นบันได 5% – 35% = ภาษีที่ต้องจ่าย 21,500 บาท

นิติบุคคล (SMEs) :

Step 1: รายได้ขายสินค้า 1 ล้าน – รายจ่าย 5 แสน = กำไรทางบัญชี 5 แสนบาท

Step 2 : กำไรทางบัญชี 5 แสน – รายการปรับปรุงทางภาษี 0 บาท = กำไรทางภาษี 5 แสนบาท Step 3 : กำไรทางภาษี 5 แสน * อัตราภาษีSMEs = ภาษีที่ต้องชำระ 30,000 บาท

จากตัวอย่างจะเห็นว่าที่รายได้ 1 ล้านบาท บุคคลธรรมดาจะประหยัดภาษีกว่าการเป็นบริษัท

ตัวอย่างที่ 2 นาย ก มีรายได้จากการขายสินค้า 2 ล้านบาท มีรายจ่ายและต้นทุนทั้งหมดที่เกิดขึ้นจริง 5 แสนบาท

บุคคลธรรมดา :

Step 1: รายได้ขายสินค้า 2 ล้าน – รายจ่าย 5 แสน – ลดหย่อนส่วนตัว 6 หมื่น = เงินได้สุทธิ 1.44 ล้านบาท

Step 2 : เงินได้สุทธิ 1.44 ล้าน * อัตราภาษีขั้นบันได 5% – 35% = ภาษีที่ต้องจ่าย 225,000 บาท

นิติบุคคล (SMEs) :

Step 1 : รายได้ขายสินค้า 2 ล้าน – รายจ่าย 5 แสนบาท = กำไรทางบัญชี 1.5 ล้านบาท

Step 2 : กำไรทางบัญชี 1.5 ล้าน – รายการปรับปรุงทางภาษี 0 บาท = กำไรทางภาษี 1.5 ล้านบาท

Step 3 : กำไรทางภาษี 1.5 ล้าน * อัตราภาษี SMEs = ภาษีที่ต้องชำระ 180,000 บาท

จากตัวอย่างจะเห็นว่าที่รายได้ 1.5 ล้านบาท บริษัทจะประหยัดภาษีกว่าการเป็นบุคคลธรรมดา

4. การจัดทำและเก็บเอกสาร

เอ๊ะ เราดูเรื่องตัวเลขทำไมต้องคุยเรื่องของเอกสารกันนะ! หลายคนอาจเกิดข้อสงสัยขึ้นมา ผมจะบอกว่ามันสัมพันธ์กันครับ เพราะบุคคลธรรมดาที่จ่ายค่าใช้จ่ายแล้วขอเอกสารจากผู้ขายไม่ได้ หรือไม่อยากยุ่งยากในการจัดเก็บเอกสาร รายได้บางประเภทสามารถเลือกหักค่าใช้จ่ายแบบเหมาได้ทำให้ไม่ต้องเก็บเอกสารเป็นหลักฐานรายจ่าย แต่ถ้าเกิดว่ารายจ่ายที่จ่ายจริงมันสูงกว่าอัตราเหมาล่ะ เช่น จ่ายจริง 1 แสน แต่หักเหมาได้เพียง 6 หมื่น? แบบนี้ผู้ประกอบการต้องให้ความสำคัญกับการจัดเก็บเอกสารมากขึ้น เพราะทุกรายจ่ายต้องมีเอกสารพิสูจน์จึงจะใช้รายจ่ายแบบตามจริงได้ รวมถึงเป็นการเตรียมตัวจดบริษัทในอนาคตด้วย เพราะว่ารายจ่ายของบริษัทต้องมีเอกสารทุกอย่างครับ

5. รายได้จะถึง 1.8 ล้านบาทแล้วหรือยัง

เวลาเสียภาษีเงินได้จะดูที่กำไรของธุรกิจ แต่เคยได้ยินภาษีมูลค่าเพิ่ม (VAT) กันไหมครับ เป็นภาษีอีกตัวที่เราที่ต้องสนใจ เพราะมันจะพิจารณาจากยอดรายได้ไม่ใช่กำไรของธุรกิจ ถามว่าทำไมต้องให้ความสนใจมัน กล่าวๆง่ายคือ ตอนจดทะเบียนเป็นผู้ประกอบการภาษีมูลค่าเพิ่มทำได้ง่าย แต่ตอนจะเลิกบริษัทจะมีขั้นตอนที่ต้องรอตรวจสอบนานและอาจถูกปรับเงินเพิ่มจากการทำผิดได้ เรียกว่าเข้าง่ายออกยากนั่นเองครับ

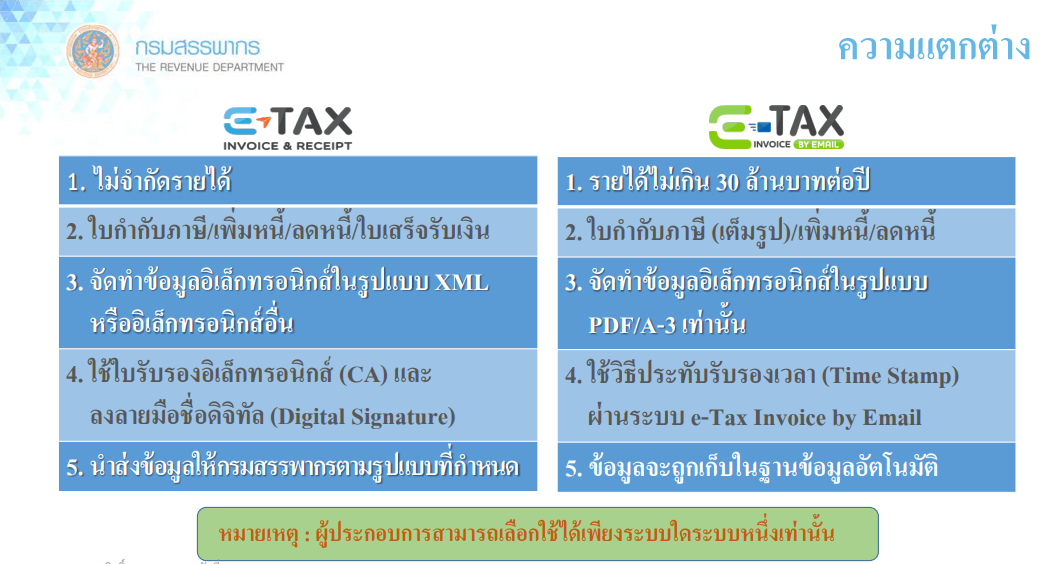

ไม่ว่าจะเป็นบุคคลหรือบริษัทเมื่อมีรายได้จากการขายสินค้าหรือบริการในปีเกิน 1.8 ล้านบาท จะต้องจดทะเบียนเป็นผู้ประกอบการภาษีมูลค่าเพิ่ม ซึ่งส่งผลต่อภาระทางภาษีที่ต้องปฏิบัติเพิ่มเติมมากขึ้น เช่น ต้องออกใบกำกับภาษีเมื่อขายสินค้า ต้องจัดทำรายงานภาษีซื้อภาษีขาย ต้องนำส่งแบบ ภ.พ.30 ให้กรมสรรพากรทุกเดือน เมื่อไม่ว่าบุคคลหรือบริษัทต้องก็ต้องทำ แล้วเราจะพิจารณาเรื่องนี้กันทำไมละ? มีเหตุผลอยู่ 2 ข้อ คือ

- การจัดทำเอกสารทางภาษีจะต้องถูกต้องและมีเอกสารหลักฐานพิสูจน์ได้ แปลว่าเราต้องพร้อมที่ต้องจัดเก็บเอกสารถูกต้องครบถ้วน และขอเอกสารจากผู้ขายได้ ซึ่งการเป็นบริษัทจะต้องทำเรื่องนี้อยู่แล้วและเป็นระบบมากกว่า

- บุคคลที่เป็นผู้ประกอบการภาษีมูลค่าเพิ่มจะเลิก VAT ยากกว่า เช่น บริษัทต้องการเลิกกิจการสามารถแจ้งเลิกกิจการพร้อมแจ้งเลิก VAT ได้เลย แต่บุคคลธรรมดาไม่สามารถแจ้งเลิกกิจการได้แม้จะเลิกกิจการแล้วต้องยื่น VAT ต่อไปอีก 3 ปีถึงจะสามารถแจ้งคำร้องเลิก VAT กับกรมสรรพากรได้

6. ค่าใช้จ่ายแฝง

ที่กล่าวมาข้างต้นจะเน้นเรื่องของความประหยัดในมุมภาษีเป็นหลัก ซึ่งเมื่อบริษัทมีกำไรสูงมากจนถึงจุดหนึ่งการเป็นบริษัทจะคุ้มค่ามากกว่าในด้านภาษี แต่เราลองมองกันในอีกด้านหนึ่งคือ การจดบริษัทจะมีค่าใช้จ่ายตามมาเพิ่ม คือ ค่าใช้จ่ายจดทะเบียนบริษัท รวมถึงค่าใช้จ่ายที่จะเกิดทุกๆ ปี เช่น ค่าบริการทำบัญชีและค่าตรวจสอบบัญชี ซึ่งมูลค่ารวมๆ แล้วก็อาจสูงถึง 1 แสนบาทต่อปี ดังนั้นเราต้องเปรียบเทียบเพิ่มด้วยว่าภาษีที่เราประหยัดไปคุ้มค่ากับเงิน (กระแสเงินสด) ที่เราต้องจ่ายเพิ่มขึ้นหรือไม่ เช่น เมื่อจดบริษัทสามารถประหยัดภาษีได้เพิ่มขึ้น 50,000 บาท แต่เรามีค่าใช้จ่ายที่จ่ายเพิ่มขึ้นอีก 100,000 บาท แบบนี้ก็อาจไม่คุ้มค่าใช่ไหมครับ

สรุปแล้วรายได้หรือกำไรเท่าไหร่ ควรจดทะเบียนเป็นบริษัท?

สรุปแล้วการพิจารณาว่าจะจดบริษัทไหมในมุมของจำนวนเงินจะดูได้ 2 มุม คือ ด้านภาษี และการจัดการธุรกิจ ในส่วนของภาษีจะพิจารณาการประหยัดภาษีเงินได้เป็นหลัก ซึ่งรูปแบบไหนประหยัดกว่าคงตอบได้ยากอยู่เพราะขึ้นอยู่กับประเภทของรายได้ การหักค่าใช้จ่าย ในส่วนด้านต้นทุนของการบริหารจัดการธุรกิจที่เพิ่มมากขึ้นก็อาจเป็นอีกการตัดสินใจว่าถ้าเราจดบริษัทแล้วประหยัดภาษีได้มากขึ้น และมันคุ้มค่ากับจำนวนเงินที่เราต้องจ่ายเพิ่มเป็นค่าจดบริษัท ค่าทำบัญชีรายเดือน และค่าสอบบัญชีรายปีหรือไม่ ดังนั้นผมไม่อาจฟันธงได้ว่ารายได้หรือกำไรเท่าไหร่ควรจดบริษัท แต่ผู้ประกอบต้องลองคำนวณและเปรียบเทียบเองตามขั้นตอนที่ได้ให้ตัวอย่างไว้เบื้องต้น ซึ่งจะได้คำตอบที่ดีที่สุดครับ

หลังจากอ่านบทความนี้แล้ว คุณยังไม่แน่ใจหรืออยากได้ความมั่นใจเพิ่มว่าควรต้องจดเป็นบริษัทหรือนิติบุคคลแล้วหรือยัง ที่ PEAK เรามีพันธมิตรสำนักงานบัญชีมากกว่า 1,200 แห่งทั่วประเทศ พร้อมช่วยดูแลคุณ สนใจ คลิก