ประเด็นสำคัญ :

- มาทำความรู้จักกับใบกำกับภาษีว่าคืออะไร? สำคัญแค่ไหน? ต้องบอกเลยว่าใบกํากับภาษีเป็นเอกสารที่แสดงมูลค่าของสินค้าหรือบริการของทุกกิจการที่อยู่ในระบบภาษี และใครบ้างเป็นผู้มีหน้าที่ในการออกใบกำกับภาษีได้ตามที่กฎหมายกำหนด?

- ใบกำกับภาษี คือ เอกสารที่เป็นหัวใจสำคัญของทุกกิจการที่อยู่ในระบบ VAT ผู้ประกอบการหลายคนสับสนเวลาลูกค้าขอใบกำกับภาษีเมื่อกิจการมีการขายสินค้าหรือให้บริการ ว่าควรออกใบกำกับภาษีเมื่อไหร่? และรายละเอียดที่ต้องใส่ในใบกำกับภาษีนั้นมีอะไรบ้าง? ใบกำกับภาษีมีผลต่อเรื่องภาษีหรือไม่? จากคำถามต่างๆ ดังกล่าว บทความนี้มีคำตอบ

ใบกำกับภาษีคืออะไร

ใบกำกับภาษี (Tax invoice) คือ เอกสารหลักฐานสำคัญที่ผู้ขายสินค้าหรือให้บริการที่จดทะเบียนภาษีมูลค่าเพิ่มจัดทำและออกใบกำกับภาษีให้แก่ผู้ซื้อสินค้าหรือผู้รับบริการทุกครั้งที่มีการขายสินค้าหรือให้บริการ โดยใบกำกับภาษีจะแสดงมูลค่าสินค้าหรือบริการและจำนวนเงินภาษีมูลค่าเพิ่มที่ผู้ประกอบการจดทะเบียนเรียกเก็บหรือพึงเรียกเก็บจากผู้ซื้อสินค้าหรือผู้รับบริการในแต่ละครั้ง

โดยภาษีมูลค่าเพิ่ม (VAT ย่อมาจาก Value added tax) เป็นการเก็บภาษีจากการขายสินค้าหรือให้บริการในแต่ละขั้นตอนการผลิต ทั้งที่ผลิตภายในประเทศหรือนำเข้าจากต่างประเทศ โดยปกติผู้ประกอบการจัดเก็บภาษีมูลค่าเพิ่มในอัตรา 7% จากผู้ซื้อหรือผู้รับบริการ แล้วนำส่งให้กรมสรรพากรโดยการยื่นแบบภ.พ.30

ใครเป็นผู้มีหน้าที่ออกใบกำกับภาษี

- เมื่อกิจการมีรายได้เกิน 1.8 ล้านบาทต่อปีจากการประกอบกิจการ ผู้ประกอบการมีหน้าที่ยื่นคำขอ จดทะเบียนภาษีมูลค่าเพิ่มกับกรมสรรพากรภายใน 30 วัน นับตั้งแต่วันที่กิจการมีรายได้เกิน 1.8 ล้านบาท

- ผู้มีหน้าที่ออกใบกำกับภาษีได้แก่ ผู้ประกอบการจดทะเบียนที่เสียภาษีมูลค่าเพิ่ม โดยคำนวณจากภาษีขายหักด้วยภาษีซื้อ

การออกใบกำกับภาษีแต่ละประเภท

กรมสรรพากรได้แบ่งประเภทของใบกำกับภาษีออกเป็น

7 ประเภทดังนี้

- ใบกำกับภาษีแบบเต็มรูป (มาตรา 86/4)

- ใบกำกับภาษีอย่างย่อ (มาตรา 86/6)

- ใบเพิ่มหนี้ (มาตรา 86/9)

- ใบลดหนี้ (มาตรา 86/10)

- ใบเสร็จรับเงินที่ส่วนราชการออกให้ในการขายทอดตลาดหรือโดยวิธีอื่น ตามมาตรา 83/5

- ใบเสร็จรับเงินของกรมสรรพากรที่ออกให้สำหรับการชำระภาษีมูลค่าเพิ่ม ตามมาตรา 83/6 หรือมาตรา 83/7 (มาตรา 86/14)

- ใบเสร็จรับเงินของกรมศุลกากร หรือกรมสรรพสามิตออกให้ในการเรียกเก็บภาษีมูลค่าเพิ่ม เพื่อกรมสรรพากร (มาตรา 86/14)

ในที่นี้จะขอกล่าวถึงรายละเอียดของใบกำกับภาษีเต็มรูปแบบเท่านั้น เนื่องจากเป็นประเภทใบกำกับภาษีที่กิจการส่วนใหญ่ใช้งาน

การออกใบกำกับภาษีแบบเต็มรูป

ผู้ประกอบการจดทะเบียนโดยทั่วไปมีหน้าที่ต้องออกใบกำกับภาษีแบบเต็มรูปให้แก่ผู้ซื้อสินค้า หรือบริการ (เว้นแต่ผู้ประกอบกิจการค้าปลีกซึ่งมีสิทธิ์ออกใบกำกับภาษีอย่างย่อ) โดยใบกำกับภาษีแบบเต็มรูปต้องมีรายการดังต่อไปนี้

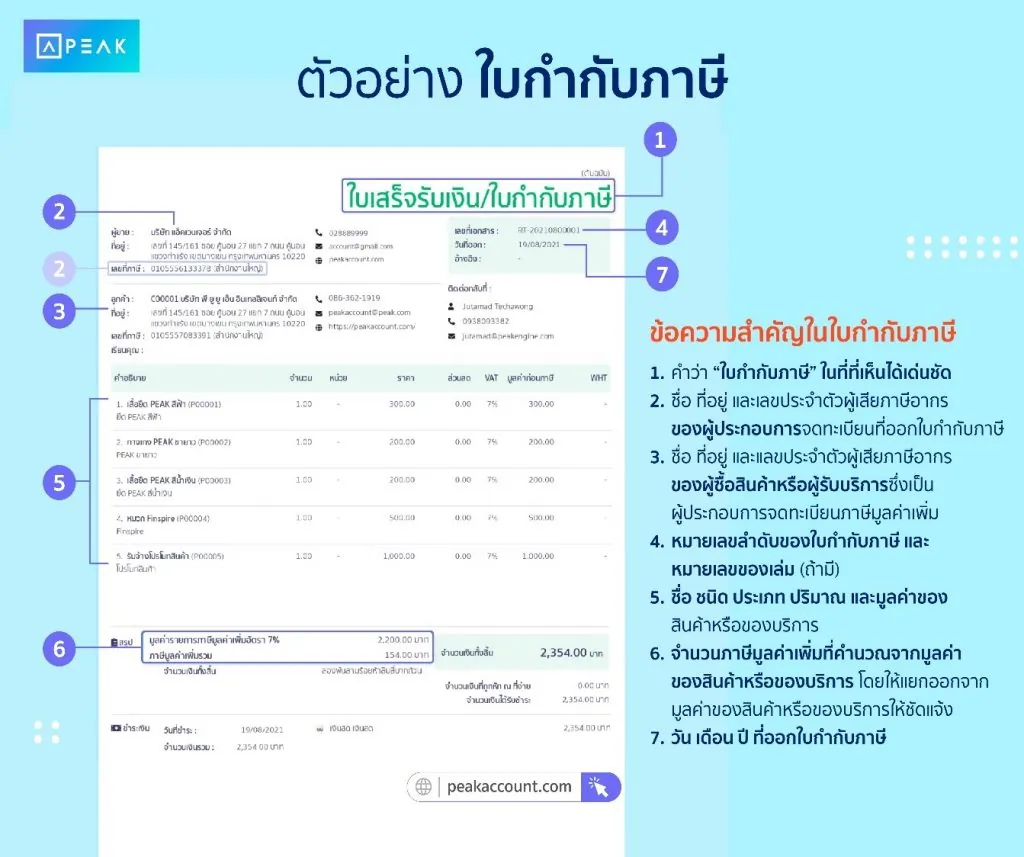

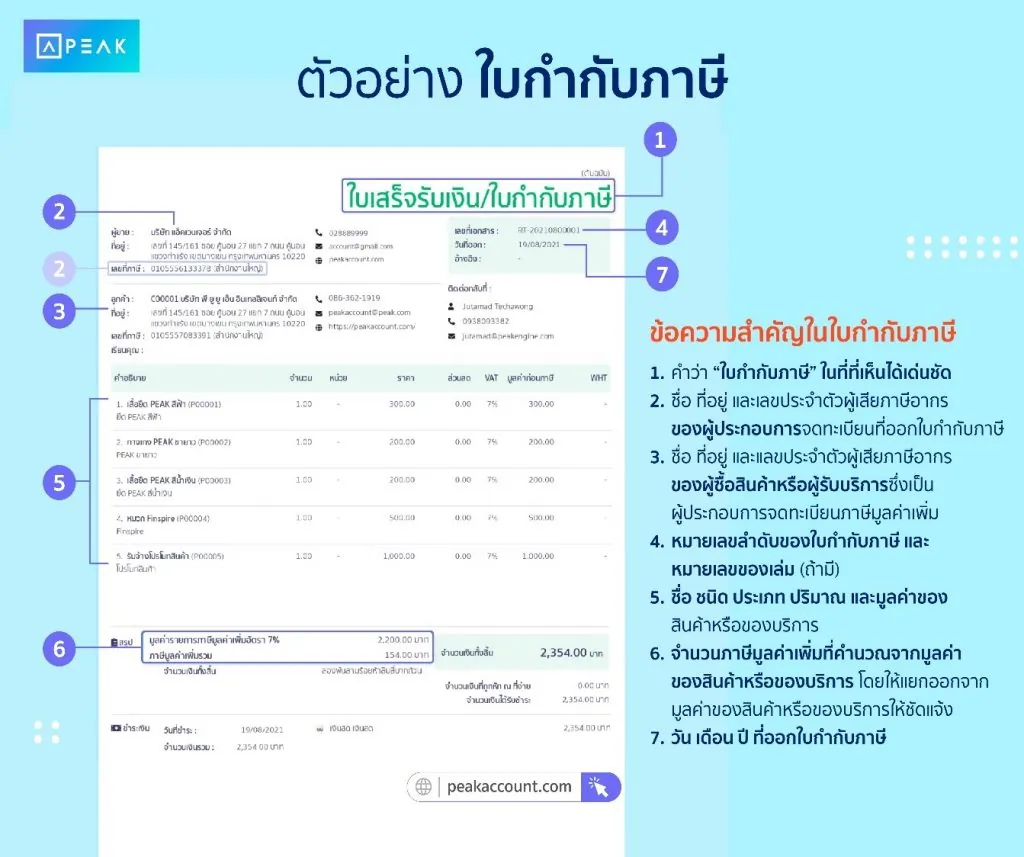

1. ตำแหน่งที่แสดงคำว่า “ใบกำกับภาษี”

คำว่า “ใบกำกับภาษี” เป็นข้อความที่กฎหมายบังคับให้ต้องระบุไว้ในเอกสารซึ่งมีความมุ่งหมายให้เป็นใบกำกับภาษี นอกจากนี้ถ้าผู้ประกอบการจดทะเบียนประสงค์จะจัดทำใบกำกับภาษีแบบเต็มรูปรวมกับเอกสารทางการค้าอื่น เช่น ใบเสร็จรับเงิน ใบส่งของ ใบแจ้งหนี้ ซึ่งมีจำนวนหลายฉบับอยู่ในชุดเดียวกัน โดยใบกำกับภาษีมิใช่เอกสารฉบับแรกของเอกสารดังกล่าว ให้ปฏิบัติดังนี้

- ใบกำกับภาษีและสำเนาใบกำกับภาษีของเอกสารชุดดังกล่าว ต้องมีข้อความว่า “เอกสารออกเป็นชุด” ไว้ด้วย

- ในสำเนาของใบกำกับภาษี ต้องมีข้อความว่า “เอกสารออกเป็นชุด” และ “สำเนาใบกำกับภาษี” และจะต้องตีพิมพ์ขึ้นหรือจัดทำขึ้นด้วย ระบบคอมพิวเตอร์ ในกรณีที่จัดทำใบกำกับภาษีขึ้นด้วยระบบคอมพิวเตอร์ทั้งฉบับ จะประทับด้วยตรายาง เขียนด้วยหมึก พิมพ์ดีด หรือกระทำให้ปรากฏขึ้นด้วย วิธีการอื่นในลักษณะทำนองเดียวกันไม่ได้

2. ชื่อ ที่อยู่

และเลขประจำตัวผู้เสียภาษีอากรของผู้ประกอบการจดทะเบียน ที่ออกใบกำกับภาษี

2.1 ชื่อของผู้ออกใบกำกับภาษี หมายถึง ชื่อผู้ประกอบการที่ได้จดทะเบียนภาษีมูลค่าเพิ่ม หรือชื่อสถานประกอบการตามที่ได้จดทะเบียนภาษีมูลค่าเพิ่ม ชื่อของผู้ออกใบกำกับภาษีจะใช้ชื่อย่อไม่ได้ แต่กรณีผู้ออกใบกำกับภาษีหรือผู้ได้รับใบกำกับภาษีที่เป็นนิติบุคคล สามารถใช้คำย่อสำหรับบอกสถานะได้ เช่น บริษัทจำกัด ใช้คำว่า บ. ……จก. หรือ บจ., ห้างหุ้นส่วนจำกัด ใช้คำว่า หจก. เป็นต้น

2.2 ที่อยู่ของผู้ออกใบกำกับภาษี หมายถึง ที่ตั้งของสถานประกอบการตามที่ได้จดทะเบียนภาษีมูลค่าเพิ่ม (ภ.พ.20)

กรณีที่เป็นสำนักงานใหญ่ ให้ระบุคำว่า “สำนักงานใหญ่” หรือ “HO” หรือ “HQ” หรือ ระบุเป็น ตัวเลขศูนย์จำนวนห้าหลัก (00000) เพื่อแสดงรหัสของสำนักงานใหญ่ไว้ในใบกำกับภาษีดังกล่าวด้วย

กรณีที่เป็นสาขา ให้ระบุคำว่า “สาขาที่…”, “Branch No. …”, ”br.no. …” หรือระบุเป็นตัวเลขจำนวนห้าหลักเพื่อแสดงว่าเป็นรหัสของ “สาขาที่…” ไว้ในใบกำกับภาษีดังกล่าวด้วย

ข้อสังเกต

- การระบุว่าเป็นสำนักงานใหญ่หรือสาขา จะตีพิมพ์หรือจัดทำขึ้นด้วยระบบคอมพิวเตอร์ประทับตรา เขียนด้วยหมึกพิมพ์ดีด ก็ได้

- ในกรณีผู้ประกอบการจดทะเบียนมีสถานประกอบการหลายแห่ง และ สถานประกอบการที่มิใช่สํานักงานใหญ่ได้นําใบกํากับภาษีของสถานประกอบการที่เป็น สํานักงานใหญ่ไปส่งมอบให้แก่ผู้ซื้อสินค้าหรือผู้รับบริการ ทุกครั้งที่มีการขายสินค้าหรือการ ให้บริการ จะต้องมีข้อความว่า “สาขาที่ออกใบกํากับภาษี คือ….” ไว้ในใบกํากับภาษีดังกล่าว โดยข้อความดังกล่าวจะตีพิมพ์ จัดทําขึ้นด้วยระบบคอมพิวเตอร์ ประทับด้วยตรายาง เขียนด้วยหมึก พิมพ์ดีด หรือทําให้ปรากฏขึ้นด้วยวิธีการอื่นใดในลักษณะทํานองเดียวกันก็ได้

2.3 เลขประจำตัวผู้เสียอากรของผู้ออกใบกำกับภาษี

- กรณีกิจการที่เป็นบุคคลธรรมดา ให้ใช้เลขประจำตัวบัตรประชาชน 13 หลัก

- สำหรับผู้เสียภาษีที่ไม่ใช่บุคคลธรรมดาหรือนิติบุคคลดังกล่าว ให้ใช้เลขประจำตัวผู้เสียภาษี 13 หลัก ที่กรมสรรพากรออกให้

- กรณีกิจการนิติบุคคลที่จดทะเบียนกับกรมพัฒนาธุรกิจ ให้ใช้เลขทะเบียนนิติบุคคล 13 หลัก

ข้อสังเกต

ผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มต้องระบุเลขประจำตัวผู้เสียภาษีอากรของผู้ซื้อสินค้าหรือรับบริการไว้ในใบกำกับภาษีแบบเต็มรูป เฉพาะกรณีผู้ซื้อสินค้าหรือผู้รับบริการ ที่เป็นผู้ประกอบการภาษีมูลค่าเพิ่มเท่านั้น แต่ถ้าผู้ซื้อสินค้าหรือผู้รับบริการไม่ใช่ผู้ประกอบการภาษีมูลค่าเพิ่ม ก็ไม่จำเป็นต้องระบุเลขประจำตัวผู้เสียภาษีอากรเมื่อออกใบกำกับภาษี

3. ชื่อ ที่อยู่ ของผู้ซื้อสินค้าหรือผู้รับบริการ

3.1 ชื่อของผู้ซื้อสินค้าหรือผู้รับบริการ หมายถึง ชื่อผู้ประกอบการ ชื่อสถานประกอบการ หรือชื่อการค้าของสถานประกอบการตามที่ได้จดทะเบียนภาษีมูลค่าเพิ่ม

3.2 ที่อยู่ของผู้ซื้อสินค้าหรือผู้รับบริการ หมายถึง ที่ตั้งของสถานประกอบการตามที่ได้จดทะเบียนภาษีมูลค่าเพิ่ม

ข้อสังเกต

การระบุชื่อ ที่อยู่ของผู้ซื้อสินค้าหรือผู้รับบริการ จะตีพิมพ์หรือจัดทำขึ้นด้วยระบบคอมพิวเตอร์ ประทับตราด้วยตรายาง เขียนด้วยหมึก พิมพ์ดีด หรือทำให้ปรากฏขึ้นด้วยวิธีการอื่นใดในลักษณะทำนองเดียวกันก็ได้

4. รายการ “หมายเลขลำดับของใบกำกับภาษี และหมายเลขของเล่ม (ถ้ามี)”

ใบกำกับภาษีที่ไม่มีหมายเลขลำดับ จะไม่สามารถนำไปคำนวณภาษีซื้อได้

5. รายการ “ชื่อ ชนิด ประเภท ปริมาณ และมูลค่าของสินค้าหรือของบริการ”

ชื่อ ชนิด ประเภท ของสินค้าหรือของบริการ ให้ระบุเฉพาะชื่อ ชนิด ประเภทของสินค้าหรือบริการที่ต้องเสียภาษีมูลค่าเพิ่มในใบกํากับภาษี เว้นแต่ในกรณีที่มีความจําเป็นต้องระบุชื่อ ชนิด ประเภทของสินค้าหรือของบริการที่ไม่ต้องเสียภาษีมูลค่าเพิ่มในใบกํากับภาษีด้วย ให้กระทําได้โดยต้องจัดให้มีเครื่องหมายหรือแยกรายการแสดงให้เห็นชัดเจนว่าเป็นสินค้า หรือบริการที่ไม่ต้องเสียภาษีมูลค่าเพิ่ม

6. รายการ “จํานวนภาษีมูลค่าเพิ่มที่คํานวณจากมูลค่าของสินค้าหรือของบริการ โดยให้แยกออกจากมูลค่าของสินค้าหรือของบริการให้ชัดแจ้ง”

7. รายการ “วัน เดือน ปี ที่ออกใบกํากับภาษี”

วัน เดือน ปี ที่ออกใบกํากับภาษี เป็นรายการที่เป็นสาระสําคัญที่ประมวลรัษฎากรกําหนดให้ต้องมีในใบกํากับภาษี และเป็นสิ่งที่แสดงให้เห็นถึงวันที่ความรับผิดในการเสียภาษีมูลค่าเพิ่มเกิดขึ้น คือ เป็นวันที่ได้มีการส่งมอบสินค้า โอนกรรมสิทธิ์ในสินค้าให้กับผู้ซื้อได้มีการใช้บริการนั้นไม่ว่าโดยตนเองหรือบุคคลอื่น ได้รับชําระค่าสินค้าหรือบริการ หรือวันที่ออกใบกํากับภาษี โดยวัน เดือน ปี ที่ออกใบกํากับภาษี จะใช้ตัวเลขแทนการระบุชื่อเดือนก็ได้ และใช้พุทธศักราช (พ.ศ.) หรือคริสต์ศักราช (ค.ศ.) ก็ได้

ภาพตัวอย่างใบกำกับภาษี

วิธีการจัดทํารายการของใบกํากับภาษีแบบเต็มรูป

- รายการในใบกํากับภาษีให้ทําเป็นภาษาไทย หรือจัดทําเป็นภาษาไทยหรือภาษาอังกฤษ ในฉบับเดียวกันก็ได้ ถ้าจะทําเป็นภาษาต่างประเทศอื่นต้องขออนุมัติต่ออธิบดีกรมสรรพากร

- หน่วยเงินตราในใบกํากับภาษีต้องเป็นหน่วยเงินตราไทย และใช้ตัวเลขไทยหรืออารบิค ถ้าจะจัดทําเป็นหน่วยเงินตราต่างประเทศ ต้องขออนุมัติต่ออธิบดีกรมสรรพากร

- ใบกํากับภาษีอาจออกรวมกันสําหรับการขายสินค้าหรือการให้บริการหลายอย่างก็ได้

- ใบกํากับภาษีแบบเต็มรูป ต้องมีรายการครบถ้วน

- รายการในใบกํากับภาษีแบบเต็มรูป จะต้องไม่มีการแก้ไขเปลี่ยนแปลง ไม่ว่าจะเป็นการขีด ฆ่า ขูด ลบ โดยยางลบ หรือใช้หมึก ตก แต่ง ต่อ เติม หากมีการแก้ไขเปลี่ยนแปลงภาษีซื้อตามใบกํากับภาษีดังกล่าวถือเป็นภาษีซื้อต้องห้าม

ออกใบกำกับภาษีได้เมื่อไร

หลักเกณฑ์การออกใบกำกับภาษีมีการกำหนดจุดรับรู้ภาษีซึ่งเป็นจุดที่ผู้ประกอบการถูกกำหนดว่ามีภาระภาษีเกิดขึ้น ซึ่งจะก่อให้เกิดสิทธิ์และหน้าที่ในการเรียกเก็บ VATจากผู้ซื้อหรือผู้รับบริการรวมไปถึงการออกใบกำกับภาษีตามมา ซึ่งจุดรับรู้ภาษีแบ่งออกตามกิจกรรมในการดำเนินธุรกิจออกเป็นประเภทต่างๆ ได้ดังนี้

1. การขายสินค้า

ในการขายสินค้า

โดยส่วนใหญ่มีด้วยกัน 2 กรณี ได้แก่

- การส่งมอบสินค้าสำหรับการขายสินค้าทั่วไป

- การรับชำระค่าสินค้าในรูปแบบเงินมัดจำก่อนส่งมอบสินค้า

หลักเกณฑ์การออกใบกำกับภาษีในการขายสินค้า แบ่งออกเป็น 3 กรณี ขึ้นอยู่กับจุดที่รับรู้ภาษี

1.1 การออกใบกำกับภาษีเมื่อมีการส่งมอบสินค้า

ในการขายสินค้าทั่วไป กิจการออกใบกำกับภาษีเมื่อมีการส่งมอบสินค้าซึ่งเป็นจุดที่รับรู้ภาษี ถึงแม้ว่าผู้ขายยังไม่ได้รับชำระค่าสินค้า กรณีนี้พบมากที่สุดในการขายสินค้า

1.2 การออกใบกำกับภาษีเมื่อมีการรับชำระราคาสินค้าก่อนส่งมอบสินค้า

เมื่อมีการรับชำระเงินสำหรับค่าสินค้าซึ่งเป็นจุดที่รับรู้ภาษี ถึงแม้ยังไม่ได้มีการส่งมอบสินค้าก็ตาม กิจการก็ต้องออกใบกำกับภาษีให้ลูกค้า กรณีนี้เกิดจากการรับชำระค่าสินค้าใน รูปแบบเงินมัดจำก่อนส่งมอบสินค้า

1.3 การออกใบกำกับภาษีเมื่อมีการโอนกรรมสิทธิ์ในสินค้าให้แก่ลูกค้าก่อนส่งมอบสินค้า

เมื่อมีการโอนกรรมสิทธิ์ในสินค้าให้แก่ลูกค้าก่อนส่งมอบสินค้าซึ่งเป็นจุดที่รับรู้ภาษี ก็ต้องออกใบกำกับภาษีทันทีที่มีการโอนกรรมสิทธิ์ ถึงแม้ว่ายังไม่มีการส่งมอบสินค้า หรือยังไม่ได้รับชำระเงินค่าสินค้าก็ตาม

2. การให้บริการ

ในการให้บริการของกิจการ

มีด้วยกัน 2 กรณี ได้แก่

- การรับชำระค่าบริการก่อนการให้บริการ

- การใช้บริการก่อนการรับชำระค่าบริการ

หลักเกณฑ์การออกใบกำกับภาษีในการให้บริการ

แบ่งออกเป็น 2 กรณี ขึ้นอยู่กับจุดที่รับรู้ภาษี

2.1 การออกใบกำกับภาษีเมื่อมีการรับชำระค่าบริการก่อนการให้บริการ

เป็นการออกใบกำกับภาษีเมื่อมีการรับชำระค่าบริการซึ่งถือเป็นจุดที่รับรู้ภาษี ถึงแม้ว่าจะยังไม่ได้มีการให้บริการ

2.2 การออกใบกำกับภาษีเมื่อมีการใช้บริการก่อนการรับชำระค่าบริการ

เป็นการออกใบกำกับภาษีเมื่อมีการใช้บริการซึ่งถือเป็นจุดที่รับรู้ภาษี ถึงแม้ว่าจะยังไม่ได้มีการรับชำระเงินก็ตาม

ในทางปฏิบัติ การออกใบกำกับภาษีในการให้บริการ กิจการมักจะออกใบกำกับภาษีเมื่อรับชำระค่าบริการ โดยไม่ได้คำนึงถึงว่าจะเกิดขึ้นก่อนหรือหลังการให้บริการก็ตาม ซึ่งไม่ถูกต้องตามหลักเกณฑ์ในการออกใบกำกับภาษีในการให้บริการ กิจการควรออกใบกำกับภาษีถึงแม้ว่ากิจการจะยังไม่ได้รับชำระเงิน แต่มีการให้บริการก่อนรับชำระเงิน อย่างไรก็ตาม โดยทั่วไป การให้บริการและการรับชำระเงินมักจะเกิดขึ้นในเวลาใกล้เคียงกัน ซึ่งโดยมากจะเป็นการรับชำระเงิน ก่อนการให้บริการ ทำให้คนส่วนใหญ่เข้าใจว่าในการให้บริการ การออกใบกำกับภาษี กิจการจะออกเมื่อมีการรับชำระเงิน

สิ่งที่สำคัญคือผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มต้องทำ ก็คือ การจัดทำทั้งต้นฉบับใบกำกับภาษีและสำเนาใบกำกับภาษี ตลอดจนเก็บรักษาเพื่อเป็นหลักฐานประกอบในการยื่นภาษีมูลค่าเพิ่ม (ภ.พ.30) โดยเก็บไว้ที่สถานประกอบการหรือสถานที่อื่นที่อธิบดีกำหนดเป็นเวลาไม่น้อยกว่า 5 ปี นับแต่วันที่ได้จัดทำใบกำกับภาษี

“ออกใบกำกับภาษีแบบเต็มรูปได้ง่ายๆ ด้วยระบบ PEAK“

ใบกำกับภาษีมีผลกับเรื่องภาษีหรือไม่

ใบกำกับภาษีมีผลกับเรื่องภาษีอย่างแน่นอน เนื่องจากใบกำกับภาษีเป็นเอกสารที่ผู้จดทะเบียน ภาษีมูลค่าเพิ่มต้องออกให้ลูกค้า โดยใบกำกับภาษีมีผลกับเรื่องภาษีดังนี้

- ถ้าผู้ประกอบการจดทะเบียนไม่จัดทำใบกำกับภาษีหรือสำเนาใบกำกับภาษี หรือจัดทำแล้ว ไม่ส่งมอบให้ผู้ซื้อหรือผู้รับบริการ มีความผิดต้องระวางโทษปรับไม่เกิน 5,000 บาท หรือจำคุกไม่เกิน 1 เดือน หรือทั้งจำทั้งปรับ และต้องเสียเบี้ยปรับอีก 2 เท่าของภาษีมูลค่าเพิ่มตามใบกำกับภาษี

- ถ้าผู้ประกอบการจดทะเบียนออกใบกำกับภาษี ใบกำกับภาษีอย่างย่อ ใบเพิ่มหนี้ ใบลดหนี้ โดยมีรายการในส่วนที่เป็นสาระสำคัญไม่ครบถ้วนตามกฎหมาย ต้องระวางโทษปรับไม่เกิน 2,000 บาท

- ถ้าผู้ประกอบการจดทะเบียนไม่ออกใบกำกับภาษี ใบเพิ่มหนี้ ใบลดหนี้ หรือใบแทนเอกสาร ดังกล่าว โดยเจตนาหลีกเลี่ยงหรือพยายามหลีกเลี่ยงภาษีมูลค่าเพิ่ม ต้องระวางโทษจำคุกตั้งแต่ 3 เดือนถึง 7 ปีและปรับตั้งแต่ 2,000 บาท ถึง 200,000 บาท และต้องเสียเบี้ยปรับอีก 2 เท่าของภาษีมูลค่าเพิ่มตามใบกำกับภาษี

- ถ้าผู้ประกอบการออกใบกำกับภาษี ใบเพิ่มหนี้ หรือใบลดหนี้ โดยไม่มีสิทธิ์ออกเอกสารดังกล่าวตามกฎหมาย ต้องระวางโทษจำคุกตั้งแต่ 3 เดือน ถึง 7 ปี และปรับตั้งแต่ 2,000 บาท ถึง 200,000 บาทและต้องเสียเบี้ยปรับอีก 2 เท่าของจำนวนภาษีมูลค่าเพิ่มตามใบกำกับภาษี ใบเพิ่มหนี้ หรือใบลดหนี้และเสียเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือนหรือเศษของเดือนของเงินภาษีที่ต้องเสีย นอกจากนั้นจะต้องรับผิด เสียภาษีมูลค่าเพิ่มตามจำนวนที่แสดงในใบกำกับภาษี ใบเพิ่มหนี้ ใบลดหนี้

- ผู้ประกอบการโดยเจตนานำใบกำกับภาษีปลอม หรือใบกำกับภาษีที่ออกโดยไม่ชอบด้วยกฎหมาย ไปใช้ในการเครดิตภาษี ต้องระวางโทษจำคุกตั้งแต่ 3 เดือน ถึง 7 ปี และปรับตั้งแต่ 2,000 บาท ถึง 200,000 บาท และต้องเสียเบี้ยปรับอีก 2 เท่าของจำนวนภาษีมูลค่าเพิ่มตามใบกำกับภาษี และเสียเบี้ยปรับ 1 เท่า ฐานยื่นภาษีซื้อไว้เกินและเสียภาษีคลาดเคลื่อน และเสียเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือน หรือเศษของเดือนของเงินภาษีที่ต้องชำระหรือนำส่งโดยไม่รวมเบี้ยปรับ

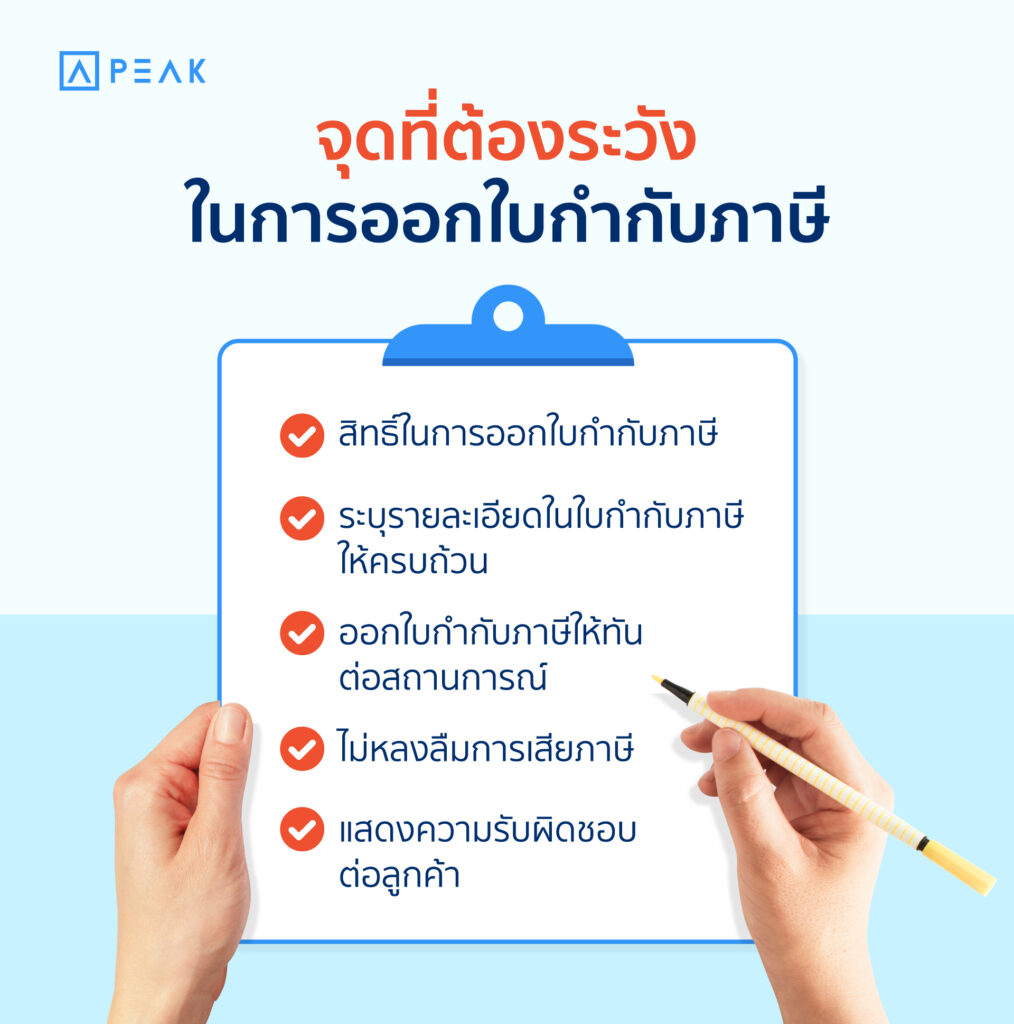

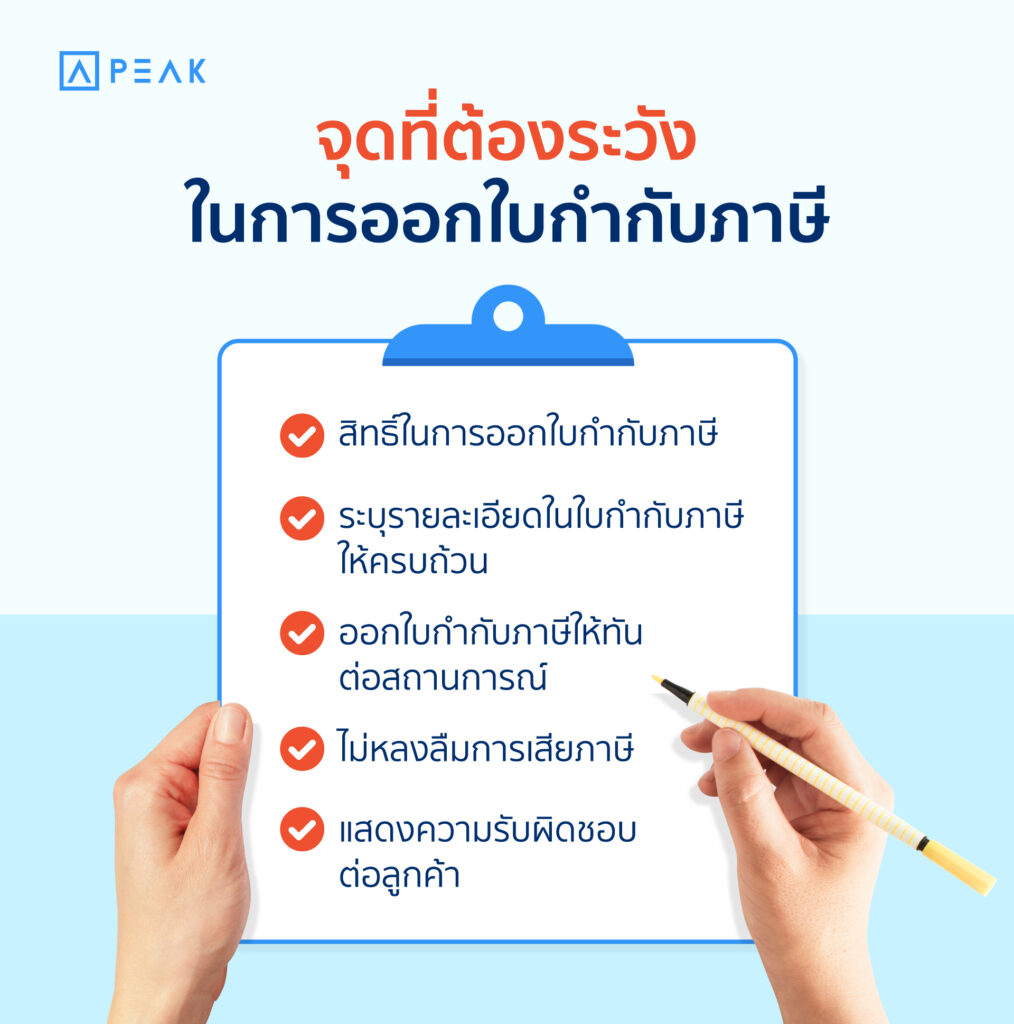

จุดที่ต้องระวังในการออกใบกำกับภาษี

ในการออกใบกำกับภาษีให้ถูกต้องตามมาตรฐานที่กรมสรรพากรกำหนดนั้นมีจุดที่ควรระวัง ดังต่อไปนี้

1. สิทธิ์ในการออกใบกำกับภาษี

สิ่งที่ต้องระวังเป็นอันดับแรกในการออกใบกำกับภาษี ก็คือ สิทธิ์ในการออกใบกำกับภาษี กิจการใดที่มีการจดทะเบียนภาษีมูลค่าเพิ่ม กิจการนั้นสามารถออกใบกำกับภาษีได้ แต่หากกิจการที่ไม่ได้จดทะเบียนภาษีมูลค่าเพิ่มมีการออกใบกำกับภาษี จะถือว่ามีความผิดทางกฎหมาย

2. ระบุรายละเอียดในใบกำกับภาษีให้ครบถ้วน

ในการออกใบกำกับภาษีนั้น ผู้ประกอบการต้องตรวจสอบรายละเอียดต่างๆ ให้ถูกต้อง ครบถ้วน เพื่อไม่ให้เกิดปัญหาตามมาภายหลัง ไม่ว่าจะเป็นชื่อที่อยู่ผู้ซื้อสินค้าและบริการ รายละเอียดราคาสินค้าและบริการ เป็นต้น

3. ออกใบกำกับภาษีให้ทันต่อสถานการณ์

ทุกครั้งเมื่อเกิดจุดความรับผิดในการเสียมูลค่าเพิ่ม (Tax Point) ในการขายสินค้าและบริการขึ้นมา ผู้ประกอบการจะต้องมีการออกใบกำกับภาษีเพื่อส่งมอบให้กับผู้ซื้อสินค้าและบริการนั้นทันที หากละเลย หรือฝ่าฝืน ต้องระวางโทษจำคุกไม่เกิน 1 เดือน หรือปรับไม่เกิน 5,000 บาท หรือทั้งจำทั้งปรับ

4. ไม่หลงลืมการเสียภาษี

เมื่อมีการออกใบกำกับภาษีจากการขายสินค้าและบริการขึ้นมาแล้วนั้น กิจการต้องไม่ลืมที่จะลงรายงานภาษีขาย และจ่ายภาษีให้ถูกต้องเป็นประจำ มิฉะนั้นจะถือว่ามีความผิดทางกฎหมายเช่นเดียวกัน

5. แสดงความรับผิดชอบต่อลูกค้า

ในกรณีที่ใบกำกับภาษีเกิดมีความผิดพลาดใดๆ ที่ทำให้ต้องมีการแก้ไขข้อมูล หรือยกเลิกใบกำกับภาษีดังกล่าวนั้น กิจการต้องดำเนินการให้เรียบร้อยโดยไม่ขาดตกบกพร่อง

การขายสินค้าและบริการที่ไม่ต้องออกใบกำกับภาษี

ตามปกติแล้วผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่ม เมื่อมีการขายสินค้าและบริการ จะต้องมีการออกใบกำกับภาษีทุกครั้ง แต่ในบางกรณีกรมสรรพากรก็มีการยกเว้นเช่นกัน สำหรับผู้ประกอบการรายย่อยที่มีการขายสินค้าหรือบริการครั้งละไม่เกิน 1,000 บาท โดยผู้ประกอบการที่ได้รับการยกเว้นไม่ต้องออกใบกำกับภาษีนั้นจะต้องเข้าเงื่อนไขดังต่อไปนี้

- กิจการที่ไม่เคยมีมูลค่าของฐานภาษีในเดือนใดถึง 300,000 บาท

- การขายสินค้าหรือให้บริการที่มีลักษณะเป็นรถเข็น แผงลอย

- การให้บริการงานแสดง การละเล่น การกีฬา การแข่งขัน การประกวดต่างๆ

สรุป

จากที่กล่าวมาข้างต้น ถ้าต้องออกใบกำกับภาษีกิจการก็จะมีความเข้าใจหลักเกณฑ์ในการออกใบกำกับภาษี จุดที่ต้องออกใบกำกับภาษี มีความเข้าใจว่าต้องออกใบกำกับภาษีเมื่อไร ซึ่งมีผลต่อการนำส่งภาษีมูลค่าเพิ่มและการบันทึกบัญชีที่ถูกต้องตรงตามงวดเวลาในการขายสินค้าหรือให้บริการ

PEAK โปรแกรมบัญชีที่ช่วยกิจการเตรียมเอกสารทางบัญชีและสร้างเอกสารทางออนไลน์ซึ่งสามารถปรับแต่งได้ในแบบที่คุณต้องการได้อย่างง่ายดาย ไม่ว่าจะเป็นใบเสนอราคา ใบกำกับภาษี ใบแจ้งหนี้ ใบเสร็จรับเงิน ทั้งยังรองรับใบกำกับภาษีอิเล็กทรอนิกส์รวมถึงการรับชำระเงินผ่าน QR CODE เมื่อสร้างเอกสารแล้ว ระบบจะบันทึกรายการบัญชีให้โดยอัตโนมัติ ช่วยให้กิจการออกใบกำกับภาษี ได้อย่างถูกต้อง ตรงตามงวดเวลาและยื่นแบบได้ภายในกำหนดเวลา รวมทั้งบันทึกบัญชีได้อย่างครบถ้วนถูกต้อง

ทดลองใช้งานโปรแกรมบัญชี PEAK ฟรี! 30 วัน มูลค่า 1,200 บาท คลิก https://peakaccount.com (ไม่มีค่าใช้จ่าย)

PEAK Call Center : 1485

LINE : @peakaccount

สอบถามเพิ่มเติม

อ้างอิง:

ประเภทของใบกำกับภาษี | กรมสรรพากร – The Revenue Department (rd.go.th)

หลักเกณฑ์การออกใบกำกับภาษี ต้องออกใบกำกับภาษีเมื่อไหร่? หลักเกณฑ์การออกใบกำกับภาษี ต้องออกใบกำกับภาษีเมื่อไหร่? (peakaccount.com),7 ตุลาคม 2564

taxinvoice.pdf (rd.go.th), คู่มือใบกำกับภาษี, กรมสรรพากร